Il rialzo storico del prezzo degli attivi

L’ultimo fattore in grado di spiegare la nuova crescita del rapporto capitale/reddito nel corso degli ultimi decenni è il rialzo storico del prezzo degli attivi. In altri termini, il periodo 1970-2010 può essere correttamente analizzato solo se contestualizzato entro un periodo storico molto più lungo, quello che va dal 1910 al 2010. Non disponiamo, per tutti i paesi sviluppati, di fonti storiche complete, ma le serie di dati che abbiamo stabilito per il Regno Unito, la Francia, la Germania e gli Stati Uniti forniscono risultati del tutto convergenti, che qui riassumiamo.

Se prendiamo in esame l’insieme del periodo 1910-2010, o meglio il periodo 1870-2010, notiamo che la curva globale del rapporto capitale/reddito è perfettamente spiegabile con la legge dinamica β = s/g. In particolare, il fatto che il rapporto capitale/reddito sia, a lungo termine, strutturalmente più elevato in Europa che in America è del tutto coerente con il differenziale di tasso di risparmio e soprattutto di tasso di crescita registrati nel secolo scorso.20 Così come la discesa dei tassi relativa al periodo 1910-50 è coerente con il basso risparmio nazionale e con le distruzioni di quegli anni. Il fatto, poi, che la crescita del rapporto capitale/reddito sia più rapida nel periodo 1980-2010 che nel periodo 1950-80 si spiega con il calo del tasso di crescita tra i due periodi.

Rimane da spiegare un dato: il punto più basso della discesa, coincidente con gli anni cinquanta, è più basso di quanto farebbe pensare la semplice logica di accumulazione riassunta nella legge β = s/g. Per comprendere le ragioni del picco negativo della metà del XX secolo va tenuto conto del fatto che i prezzi delle attività immobiliari e azionarie sono, all’indomani della seconda guerra mondiale, sì storicamente bassi, per le molte ragioni già spiegate nei due capitoli precedenti (politiche di blocco degli affitti e di regolazione finanziaria, clima politico poco favorevole al capitalismo privato), ma che registrano una tendenza al recupero graduale dopo gli anni cinquanta, e una forte accelerazione a partire dagli anni ottanta.

Secondo le nostre stime, il processo di riallineamento storico dei prezzi degli attivi pare oggi concluso: al di là di sussulti e di traiettorie irregolari di breve termine, il rialzo del periodo 1950-2010 sembra aver più o meno compensato il calo del periodo 1910-1950. Sarebbe comunque azzardato ricavarne la convinzione che la fase di crescita strutturale del prezzo relativo degli attivi sia definitivamente terminata, e che nei decenni a venire prosegua esattamente allo stesso ritmo dei prezzi al consumo. Per un verso, le fonti storiche sono imprecise e incomplete, e i raffronti tra i prezzi su periodi così lunghi non possono essere che approssimativi. Per un altro, esistono non poche ragioni teoriche per le quali i prezzi degli attivi possono evolvere in misura diversa dagli altri prezzi a lungo termine, o perché determinati tipi di attivo – quali edifici, attrezzature – seguono ritmi di sviluppo tecnico differenti dal ritmo medio dell’economia, o perché determinate risorse naturali tendono a esaurirsi (torneremo più avanti su questo punto).

Infine, e soprattutto, dobbiamo ancora insistere sul fatto che il prezzo del capitale, al di là delle bolle di breve e medio termine che spesso lo caratterizzano, e al di là degli eventuali divari strutturali a lungo termine, è sempre in larga misura una costruzione sociale e politica: riflette la nozione di proprietà prevalente in una data società, e dipende dalle molteplici politiche e istituzioni che regolano i rapporti tra i diversi gruppi sociali interessati – in particolare tra chi possiede capitale e chi non ne possiede. È evidente, per esempio, per quanto riguarda i prezzi immobiliari, che dipendono dalle normative in vigore concernenti le relazioni tra proprietari e locatari, e la rivalutazione degli affitti. Riguarda anche le quotazioni del mercato azionario e lo abbiamo visto nel capitolo precedente, quando abbiamo ricordato il valore di mercato relativamente basso che caratterizza le imprese tedesche.

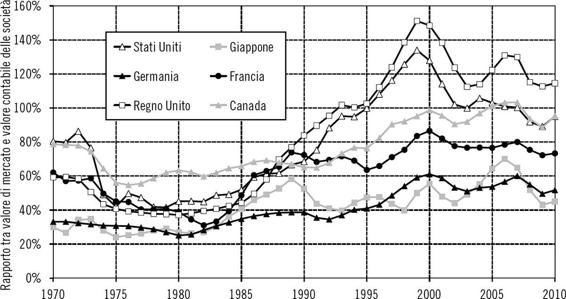

Da questo punto di vista, è interessante analizzare, nel periodo 1970-2010 e per i paesi di cui disponiamo di dati affidabili, la curva del rapporto tra il valore di mercato e il valore contabile delle società (cfr. grafico 5.6). I lettori che giudichino tali questioni troppo specialistiche, possono senza troppa difficoltà passare direttamente alla sezione successiva.

Grafico 5.6.

Valore di mercato e valore contabile delle

società nei paesi ricchi

Nei paesi ricchi, dopo gli anni 1970-80, la “Q di Tobin” (rapporto tra valore di mercato e valore contabile, o di bilancio delle società) è, in media, tendenzialmente cresciuto.

Fonti e dati: cfr. http://piketty.pse.ens.fr/capital21c.

Il valore di mercato corrisponde alla capitalizzazione di borsa delle società quotate. Per quelle non quotate, o perché sono troppo piccole, o perché scelgono di non rivolgersi ai mercati azionari (per esempio per mantenere la propria tipologia familiare, il che può accadere anche in società molto grandi), il valore di mercato viene calcolato, all’interno dei bilanci nazionali, in riferimento ai valori di borsa osservati per imprese quotate che abbiano caratteristiche il più possibile simili (settore d’attività, dimensione ecc.) e in ragione della “liquidità” del mercato in questione.21 Quelli che abbiamo utilizzato fin qui per misurare gli stock di patrimonio privato e di patrimonio nazionale sono valori di mercato. Il valore contabile, ovvero il “valore di bilancio” (book value), o “attivo netto contabile”, o “capitale proprio”, equivale al valore cumulativo di tutti gli attivi – immobili, attrezzature, macchinari, brevetti, partecipazioni maggioritarie o minoritarie in società collegate e altre società, liquidità ecc. – che figurano nel bilancio dell’impresa, al netto dei debiti.

In teoria, e in assenza di dati incerti, il valore di mercato e il valore di bilancio o contabile delle società dovrebbero essere gli stessi, e il rapporto tra i due dovrebbe dunque equivalere a uno (o al 100%). Questo, di norma, è ciò che accade quando nasce un’azienda. Se gli azionisti sottoscrivono azioni per 100 milioni di euro, che poi l’azienda utilizza per acquistare uffici e attrezzature per un valore di 100 milioni di euro, il valore di mercato e il valore di bilancio o contabile saranno tutti e due pari a 100 milioni. Accade lo stesso se l’azienda prende in prestito 50 milioni per acquistare nuovi macchinari per un valore di 50 milioni: l’attivo netto contabile sarà sempre pari a 100 milioni (150 milioni di attivi, sottratti 50 milioni di debiti), e uguale sarà la capitalizzazione in borsa. Lo stesso accade se l’azienda produce 50 milioni di euro di profitti e decide di metterli a riserva per finanziare nuovi investimenti per un valore di 50 milioni: i titoli azionari saliranno del medesimo importo (perché tutti sanno che l’azienda possiede nuovi attivi), per cui tanto il valore di mercato quanto il valore di bilancio o contabile passeranno a 150 milioni.

Le difficoltà cominciano quando la vita di un’impresa tende a diventare sempre più complessa e incerta: per esempio, dopo un certo tempo, nessuno sa più molto bene se gli investimenti di 50 milioni realizzati alcuni anni prima sono davvero utili per l’attività economica dell’impresa stessa. Il valore di bilancio o contabile e il valore di mercato possono, a questo punto, divergere. L’impresa continua a iscrivere a bilancio gli investimenti realizzati – uffici, macchinari, attrezzature, brevetti ecc. – al loro valore di mercato, per cui il valore di bilancio o contabile rimane invariato.22 Ma il valore di mercato dell’impresa, vale a dire la sua capitalizzazione di borsa, può essere nettamente inferiore o nettamente superiore, a seconda che i mercati finanziari si siano fatti di colpo pessimisti o ottimisti in merito alla capacità dell’impresa di utilizzare i propri investimenti per produrre attivi e profitti. Ecco perché, in pratica, quando si prendono in esame le aziende individualmente, si osservano sempre grosse differenze nel rapporto tra valore di mercato e valore contabile. Per esempio questo rapporto, detto anche “Q di Tobin” (dal nome dell’economista James Tobin che lo ha definito per primo), se andiamo a verificare le società francesi quotate al CAC 40 nel 2012, può variare da poco meno del 20% a più del 340%.23

Più difficile, invece, è capire perché la Q di Tobin calcolata sul totale delle società di un paese dovrebbe essere sistematicamente inferiore o superiore a uno. Classicamente si distinguono due diverse spiegazioni.

Se non si iscrivono completamente a bilancio determinati investimenti immateriali (le spese realizzate per accrescere il valore del marchio, o le spese per la ricerca e lo sviluppo), è logico che il valore di mercato sia in media strutturalmente superiore al valore di bilancio. Il che può spiegare gli indici leggermente superiori a uno osservati negli Stati Uniti (circa il 100-120%) e soprattutto nel Regno Unito (circa il 120-140%) alla fine degli anni novanta e negli anni successivi al 2000. Del resto si noterà che, in entrambi i paesi, questi indici superiori a uno non possono non riflettere gli effetti della bolla azionaria di quegli anni: le Q di Tobin ridiscendono in fretta a uno al momento dello scoppio della bolla Internet nel 2001 e nel 2002 come al momento della crisi finanziaria del periodo 2008-9 (cfr. grafico 5.6).

Se invece al contrario, il fatto di detenere le azioni di una società non conferisce tutti i poteri che il loro possesso dovrebbe comportare, per esempio perché gli azionisti devono confrontarsi con gli altri stakeholder della società (rappresentanti dei lavoratori, autorità pubbliche locali o nazionali, associazioni dei consumatori ecc.) nel quadro di un rapporto a lungo termine, vedi il caso del “capitalismo renano” richiamato nel capitolo precedente, è logico che il valore di mercato sia in media strutturalmente inferiore al valore di bilancio. Il che può spiegare gli indici leggermente inferiori a uno osservati in Francia (attorno all’80%) e soprattutto in Germania e in Giappone (circa il 50-70%) dal 1990 al 2010, mentre Regno Unito e Stati Uniti si avvicinano o superano il 100% (cfr. grafico 5.6). Occorre altresì notare che la capitalizzazione azionaria viene calcolata sul valore dei prezzi delle azioni osservato nelle transazioni correnti, corrispondenti in genere a piccoli acquisti di partecipazioni di minoranza, e non ad assunzioni di partecipazioni di controllo, per le quali è normale pagare un prezzo sensibilmente più alto del prezzo corrente, tipicamente più elevato del 20%, – il che sarebbe sufficiente a spiegare una Q di Tobin dell’ordine dell’80%, anche in assenza di tutti gli stakeholder in aggiunta agli azionisti di minoranza.

Al di là di queste interessanti variazioni tra paese e paese, a conferma del fatto che il prezzo del capitale dipende sempre dalle regole e dalle istituzioni del paese studiato, si rileva nei paesi ricchi, dopo gli anni settanta, una generale tendenza al rialzo della Q di Tobin, che rispecchia il fenomeno di rialzo storico del prezzo degli attivi. Nell’insieme dei paesi ricchi, tra il 1970 e il 2010, se si calcola la crescita dei prezzi azionari e immobiliari, si può ritenere che il rialzo del prezzo degli attivi spieghi la crescita, con una media della percentuale oscillante tra un quarto e un terzo, del rapporto capitale nazionale/reddito nazionale (con forti variazioni tra un paese e l’altro).24