Capítulo 15

Cómo invertir en índices de forma fácil y eficiente

En este capítulo

Qué es un fondo cotizado

ETF

Qué es un fondo cotizado

ETF

Ventajas y desventajas de los

ETF

Ventajas y desventajas de los

ETF

Cómo se replica un

índice

Cómo se replica un

índice

Mercados a los que acceder a

golpe de clic

Mercados a los que acceder a

golpe de clic

“La inversión en conocimiento no se la puede llevar ninguna crisis.”

JOICHI ITO

Alo largo de las páginas de este libro te has ido encontrando con unas siglas misteriosas: ETF. Pues bien, llega el momento de dedicarles todo un capítulo, ya que, a pesar de que su presencia en España todavía es anecdótica, son el hit parade de países como Estados Unidos, el Reino Unido, Alemania o Francia. ¿Quieres saber el porqué? Pronto lo sabrás.

ETF es un acrónimo del inglés (siempre es inglés, qué le vamos a hacer) que significa Exchange Traded Fund. En español, los más puristas hablan de fondos cotizados y aunque nuestra lengua es, desde un punto de vista cultural, una lengua importantísima, en finanzas hay que reconocer que su peso es más bien pluma. Así que siempre me referiré a ellos como ETF.

Qué es un ETF

Los ETF son fondos de inversión cotizados de gestión pasiva

(en el capítulo 13 puedes repasar en qué consiste esta gestión).

Esto significa que su cometido se limita a replicar un índice, esto

es, comportarse igual que el índice sobre el que el ETF está

indexado. Si el ETF está indexado sobre el Dow Jones 30, su

comportamiento tiene que ser como el del índice Down Jones 30. Te

recuerdo que índices los hay de todo tipo, no solo bursátiles (si

lo has olvidado, revisa el capítulo 13, donde verás que hay índices

sobre cualquier activo financiero, por estrambótico que parezca).

Pues bien, estoy seguro de que busques el índice que busques,

encontrarás un ETF que lo replique, siempre y cuando sea un índice

con algún seguimiento y público interesado en el mismo.

Los ETF son fondos de inversión cotizados de gestión pasiva

(en el capítulo 13 puedes repasar en qué consiste esta gestión).

Esto significa que su cometido se limita a replicar un índice, esto

es, comportarse igual que el índice sobre el que el ETF está

indexado. Si el ETF está indexado sobre el Dow Jones 30, su

comportamiento tiene que ser como el del índice Down Jones 30. Te

recuerdo que índices los hay de todo tipo, no solo bursátiles (si

lo has olvidado, revisa el capítulo 13, donde verás que hay índices

sobre cualquier activo financiero, por estrambótico que parezca).

Pues bien, estoy seguro de que busques el índice que busques,

encontrarás un ETF que lo replique, siempre y cuando sea un índice

con algún seguimiento y público interesado en el mismo.

Por qué surgen los ETF

Los ETF son un innovación reciente en la historia de la gestión de carteras. El primer ETF empezó a cotizar en 1993. ¿Por qué surge la idea de lanzar un fondo que se limita a replicar un índice?

La teoría de carteras moderna de Harry Markowitz, y los posteriores estudios de William Sharpe, fueron los que, de forma involuntaria, dieron pie a pensar en vehículos de esta naturaleza. El proceso de creación de los ETF fue, más o menos, este:

En 1952 se

publica la teoría de carteras moderna de Markowitz (de la que te

hablo en el capítulo 16). Doce años más tarde, William Sharpe

desarrolla algunos conceptos de inversión relevantes (como la Beta

y el riesgo sistemático, del que también te hablo en el capítulo

16) y lanza las ideas de la rentabilidad relativa y de la idoneidad

de utilizar un benchmark

o índice de referencia (vuelve al capítulo 13

para repasarlo).

En 1952 se

publica la teoría de carteras moderna de Markowitz (de la que te

hablo en el capítulo 16). Doce años más tarde, William Sharpe

desarrolla algunos conceptos de inversión relevantes (como la Beta

y el riesgo sistemático, del que también te hablo en el capítulo

16) y lanza las ideas de la rentabilidad relativa y de la idoneidad

de utilizar un benchmark

o índice de referencia (vuelve al capítulo 13

para repasarlo).

En 1973 se

publica el ensayo Un paseo aleatorio por

Wall Street de Burton Malkiel, en el que

argumenta que la mayoría de los fondos de inversión no consiguen

batir a su benchmark o índice de referencia. En 1975, John Boogle lanza el

Vanguard 500 Index Fund, un fondo indexado. Esta idea de gestionar

la cartera para dar la rentabilidad del índice ya tenía las

características de los ETF.

En 1973 se

publica el ensayo Un paseo aleatorio por

Wall Street de Burton Malkiel, en el que

argumenta que la mayoría de los fondos de inversión no consiguen

batir a su benchmark o índice de referencia. En 1975, John Boogle lanza el

Vanguard 500 Index Fund, un fondo indexado. Esta idea de gestionar

la cartera para dar la rentabilidad del índice ya tenía las

características de los ETF.

La puntilla

vino en 1992 cuando, de nuevo, Sharpe demuestra en un estudio

empírico (que, aunque ha sido discutido y rebatido por otros

financieros sigue considerándose la piedra angular de la gestión de

carteras) que más del 90 % del resultado que obtiene una cartera de

inversión viene por la asignación de activos (asset allocation) y no por la

selección de valores. Es decir, si la clave es escoger bien la

categoría de activos y no tanto acciones y bonos concretos, la

indexación ofrece una respuesta ideal: diversificación instantánea,

bajos costes y capacidad para buscar exposición a cualquier mercado

en un tiempo récord. Teniendo esto en cuenta, un año más tarde

empieza a cotizar el primer ETF, el SPDR S&P 500, uno de los

mayores del mundo que gestiona un patrimonio aproximado de 190.000

millones de dólares.

La puntilla

vino en 1992 cuando, de nuevo, Sharpe demuestra en un estudio

empírico (que, aunque ha sido discutido y rebatido por otros

financieros sigue considerándose la piedra angular de la gestión de

carteras) que más del 90 % del resultado que obtiene una cartera de

inversión viene por la asignación de activos (asset allocation) y no por la

selección de valores. Es decir, si la clave es escoger bien la

categoría de activos y no tanto acciones y bonos concretos, la

indexación ofrece una respuesta ideal: diversificación instantánea,

bajos costes y capacidad para buscar exposición a cualquier mercado

en un tiempo récord. Teniendo esto en cuenta, un año más tarde

empieza a cotizar el primer ETF, el SPDR S&P 500, uno de los

mayores del mundo que gestiona un patrimonio aproximado de 190.000

millones de dólares.

En 2000

empiezan a llegar los ETF a Europa, pero solo a los mercados más

maduros como el británico, el alemán o el suizo. A España llegan en

2006, y aunque en términos relativos estén creciendo, en volumen

efectivo , todavía mueven muy poco.

En 2000

empiezan a llegar los ETF a Europa, pero solo a los mercados más

maduros como el británico, el alemán o el suizo. A España llegan en

2006, y aunque en términos relativos estén creciendo, en volumen

efectivo , todavía mueven muy poco.

En el mundo hay más de 3.300 ETF y el volumen supera el 1,5 billones de dólares.

ETF = Fondo de inversión + Acción

ETF = Fondo de inversión + Acción

El proceso de contratación es exactamente igual que cuando contratas una acción: das una orden a tu banco y este te cobrará las comisiones por operar en bolsa. Si es un ETF que cotiza en el mercado español, pagarás comisiones nacionales, y si es un ETF que cotiza en el mercado internacional, pagarás las comisiones para esos mercados.

A diferencia de los fondos de inversión tradicionales, la comisión de gestión es muy reducida. Se contratan a tiempo real, no hay comisiones ni de suscripción ni de reembolso y pueden repartir dividendos, aunque los hay que no lo hacen.

Clase business o low cost

En los últimos años se han popularizado los vuelos low cost. Antes, viajar en avión era caro y privilegio para unos pocos y ahora, a través de compañías low cost, el vuelo te puede costar menos que el taxi que te lleva al aeropuerto. La cuestión es que un vuelo a París, por ejemplo, te puede costar desde 50 euros, en una low cost, a 1.500 euros, en clase business. En una lo único que te darán es publicidad y promociones para que compres cosas durante el vuelo y tendrás tanto espacio en la butaca como un japonés en el metro de Tokio en hora punta, mientra que en la otra te darán comida y periódicos y tendrás una amplia butaca... pero las dos te llevarán a París.

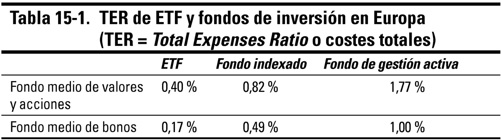

Algo parecido pasa con los vehículos de inversión colectiva (fondos de inversión y ETF) podemos volar hacia los mismos objetivos pero cada uno tiene su propio público objetivo... y sus propios costes, como puedes ver en la tabla 15-1:

ETF: son de gestión pasiva y

se limita a replicar un índice. Cotizan de forma continua en un

mercado organizado como una acción. Son muy baratos.

ETF: son de gestión pasiva y

se limita a replicar un índice. Cotizan de forma continua en un

mercado organizado como una acción. Son muy baratos.

Fondos

de inversión indexados: son de gestión

pasiva y se limitan a replicar un índice. No cotizan de forma

continua sino que su funcionamiento y regulación jurídica es la de

los fondos de inversión. Son baratos (sin el “muy”).

Fondos

de inversión indexados: son de gestión

pasiva y se limitan a replicar un índice. No cotizan de forma

continua sino que su funcionamiento y regulación jurídica es la de

los fondos de inversión. Son baratos (sin el “muy”).

Fondos

de inversión “tradicionales” o de

gestión activa:

tienen un equipo de gestores profesionales que, a través de

distintas estrategias de inversión, buscan batir la rentabilidad

del mercado en el que invierten y toman como referencia. No son

baratos (estoy de un polite

subido con las gestoras de fondos y prefiero no

utilizar el antónimo de barato) y, como los datos no se discuten,

ahí van números y vemos que, en acciones, un fondo de gestión

activa promedio me cuesta un 342 % (más comisión) que un ETF y que

en renta fija pago un 488 % (más comisión) que en la gestión

activa.

Fondos

de inversión “tradicionales” o de

gestión activa:

tienen un equipo de gestores profesionales que, a través de

distintas estrategias de inversión, buscan batir la rentabilidad

del mercado en el que invierten y toman como referencia. No son

baratos (estoy de un polite

subido con las gestoras de fondos y prefiero no

utilizar el antónimo de barato) y, como los datos no se discuten,

ahí van números y vemos que, en acciones, un fondo de gestión

activa promedio me cuesta un 342 % (más comisión) que un ETF y que

en renta fija pago un 488 % (más comisión) que en la gestión

activa.

Fuente: Morningstar, Global ETF Research and Implementation Strategy Team, BlackRock. Datos del 15 de marzo de 2010.

Ventajas de invertir con ETF

En España, los ETF empiezan a ser uno de los vehículos de inversión favoritos de los inversores institucionales (empresas, instituciones públicas y privadas, fondos de pensiones, fondos de inversión, compañías aseguradoras...). ¿Sabes por qué? Aquí tienes los motivos:

Diversificación inmediata: de

entrada, significa menor riesgo. Si quieres hacer una cartera sobre

el Ibex 35 (te hablo de él en el capítulo 13), comprarás acciones

más o menos representativas para acercarte al índice y, finalmente,

si eres un inversor medio, tendrás entre 4 y 12 acciones del Ibex.

Si compras un ETF del Ibex 35, desde el momento en que lo compras

ya tienes exposición total a ese activo, es decir, a las 35

acciones del Ibex en la proporción en que ponderan en el índice.

Tienes la diversificación de golpe. Sin esperas.

Diversificación inmediata: de

entrada, significa menor riesgo. Si quieres hacer una cartera sobre

el Ibex 35 (te hablo de él en el capítulo 13), comprarás acciones

más o menos representativas para acercarte al índice y, finalmente,

si eres un inversor medio, tendrás entre 4 y 12 acciones del Ibex.

Si compras un ETF del Ibex 35, desde el momento en que lo compras

ya tienes exposición total a ese activo, es decir, a las 35

acciones del Ibex en la proporción en que ponderan en el índice.

Tienes la diversificación de golpe. Sin esperas.

Eficiencia: el objetivo de un

ETF es replicar un índice de la forma más fiel posible. La manera

de reflejar si el seguimiento es acertado es a través del

tracking error,

que mide la diferencia entre lo que hace el índice y el ETF. Si el

índice sube un 2 %, el ETF deberá subir un 2 % (menos unos

centimillos de la comisión de gestión).

Eficiencia: el objetivo de un

ETF es replicar un índice de la forma más fiel posible. La manera

de reflejar si el seguimiento es acertado es a través del

tracking error,

que mide la diferencia entre lo que hace el índice y el ETF. Si el

índice sube un 2 %, el ETF deberá subir un 2 % (menos unos

centimillos de la comisión de gestión).

Capacidad operativa: con los

ETF siempre sabrás en qué momento y a qué precio tienes hecha tu

inversión. Con los fondos de inversión tradicionales, no. Se ve

mejor con un ejemplo. Si hoy doy instrucciones para comprar un

fondo de inversión, la operación se hará a un precio que desconozco

(cierre de hoy), y, para ver la compra realizada y en mi cartera,

pasará al menos otro día más en el mejor de los casos (por no

hablar de la operativa con fondos internacionales que, en

ocasiones, es un drama). Con los ETF el proceso es “duro y

complejo”:

pones en marcha tu ordenador, ves cómo cotiza en el mercado el ETF

que te interesa y haces clic en comprar (o en vender),

et voilà, el ETF

ya pertenece, desde ese momento, a tu cartera. No es el objeto de

este libro, pero ya hay traders intradía que operan

con ETF, es decir, compran y venden en un día el ETF para

especular, muestra evidente de que, a nivel operativo, funcionan

muy bien.

Capacidad operativa: con los

ETF siempre sabrás en qué momento y a qué precio tienes hecha tu

inversión. Con los fondos de inversión tradicionales, no. Se ve

mejor con un ejemplo. Si hoy doy instrucciones para comprar un

fondo de inversión, la operación se hará a un precio que desconozco

(cierre de hoy), y, para ver la compra realizada y en mi cartera,

pasará al menos otro día más en el mejor de los casos (por no

hablar de la operativa con fondos internacionales que, en

ocasiones, es un drama). Con los ETF el proceso es “duro y

complejo”:

pones en marcha tu ordenador, ves cómo cotiza en el mercado el ETF

que te interesa y haces clic en comprar (o en vender),

et voilà, el ETF

ya pertenece, desde ese momento, a tu cartera. No es el objeto de

este libro, pero ya hay traders intradía que operan

con ETF, es decir, compran y venden en un día el ETF para

especular, muestra evidente de que, a nivel operativo, funcionan

muy bien.

Costes

muy reducidos: invertir a través de ETF

es más barato que hacerlo a través de fondos de inversión

tradicionales. Ya lo has visto en la tabla 15-1. La comisión de

gestión media que cobran los fondos de inversión es más cara que la

comisión de gestión que cobran los ETF (muchísimo más, pero las

casas de fondos se me van a enfadar si lo digo).

Costes

muy reducidos: invertir a través de ETF

es más barato que hacerlo a través de fondos de inversión

tradicionales. Ya lo has visto en la tabla 15-1. La comisión de

gestión media que cobran los fondos de inversión es más cara que la

comisión de gestión que cobran los ETF (muchísimo más, pero las

casas de fondos se me van a enfadar si lo digo).

Transparencia: un aspecto muy

agradecido de los ETF es que son, por definición, muy

direccionales. Por direccionales quiero decir que cuando inviertes

en un ETF tienes muy clara cuál es tu inversión y, por lo tanto

tienes muy claro la dirección que va a seguir: la del índice que

replica. Si compro el ETF Eurostoxx 50, en realidad compro el

índice Eurostoxx 50. Punto. Si compro el fondo Europe Intensive

High Level Performance FI (no lo busques, me lo acabo de inventar),

el gestor tendrá que seguir el mandato que le dan los estatutos del

fondo, pero tiene libertad para invertir en cosas que a lo mejor no

me hacen gracia alguna. Seguramente ni sabré qué cartera tiene en

cada momento (y más allá de la broma con los nombrecitos, cuando tu

gestor te haya hecho una cartera con la barbaridad de diez o doce

fondos de inversión internacionales con nombres rimbombantes, dile

que quieres qué distribución de activos tienes de forma global...

Le entrará la risa).

Transparencia: un aspecto muy

agradecido de los ETF es que son, por definición, muy

direccionales. Por direccionales quiero decir que cuando inviertes

en un ETF tienes muy clara cuál es tu inversión y, por lo tanto

tienes muy claro la dirección que va a seguir: la del índice que

replica. Si compro el ETF Eurostoxx 50, en realidad compro el

índice Eurostoxx 50. Punto. Si compro el fondo Europe Intensive

High Level Performance FI (no lo busques, me lo acabo de inventar),

el gestor tendrá que seguir el mandato que le dan los estatutos del

fondo, pero tiene libertad para invertir en cosas que a lo mejor no

me hacen gracia alguna. Seguramente ni sabré qué cartera tiene en

cada momento (y más allá de la broma con los nombrecitos, cuando tu

gestor te haya hecho una cartera con la barbaridad de diez o doce

fondos de inversión internacionales con nombres rimbombantes, dile

que quieres qué distribución de activos tienes de forma global...

Le entrará la risa).

Flexibilidad: tienes ETF

absolutamente de todo lo que te imagines. En el apartado “El mundo

a tu alcance” tienes una

muestra.

Flexibilidad: tienes ETF

absolutamente de todo lo que te imagines. En el apartado “El mundo

a tu alcance” tienes una

muestra.

Control

de riesgo: ¿puedes poner un

stop loss en un

fondo de inversión? En general, no. ¿Puedes hacer un análisis

gráfico completo en un fondo de inversión? Normalmente, tampoco.

Estos “no”, en un ETF son un “sí”, y un “sí” rotundo. Recuerda que

un ETF funciona como una acción: puedes poner stop loss, puedes entrar con

órdenes stop, con órdenes limitadas o con órdenes stop-limitadas

(si ya te has liado, vuelve al capítulo 5, que es donde te lo

explico) y puedes estudiar el gráfico, como con cualquier acción.

La facilidad operativa de los ETF es la misma que cuando operas con

acciones.

Control

de riesgo: ¿puedes poner un

stop loss en un

fondo de inversión? En general, no. ¿Puedes hacer un análisis

gráfico completo en un fondo de inversión? Normalmente, tampoco.

Estos “no”, en un ETF son un “sí”, y un “sí” rotundo. Recuerda que

un ETF funciona como una acción: puedes poner stop loss, puedes entrar con

órdenes stop, con órdenes limitadas o con órdenes stop-limitadas

(si ya te has liado, vuelve al capítulo 5, que es donde te lo

explico) y puedes estudiar el gráfico, como con cualquier acción.

La facilidad operativa de los ETF es la misma que cuando operas con

acciones.

¿Empiezas a entender ahora por qué a los inversores institucionales les gustan tanto los ETF? Pero hay más.

ETF versus fondos

Un aspecto que refuerza las ventajas de invertir a través de ETF es la forma de medir el comportamiento de los fondos de inversión tradicionales. En el mundo de los fondos (te hablé de ellos en el capítulo 8) se hacen rankings por rentabilidad de cada categoría de fondos y, para simplificar su lectura, se dividen en cuartiles, esto es, cada cuartil es una cuarta parte del ranking, un 25 % del ranking. El primer cuartil es el 25 % de los mejores fondos de inversión de la categoría; el segundo cuartil, el 25 % siguiente, etc. Por ejemplo, si en la categoría “bolsa España” hay 400 fondos, el primer cuartil tendrá los 100 fondos buenos; el segundo cuartil, los siguientes 100 (aprobado justo); el tercer cuartil otros 100 que suspenden; y los del cuarto cuartil, los 100 peores fondos, entraran en la categoría “muy deficiente”.

¿Sabrías decirme en qué cuartil de la categoría de fondos “bolsa España” incluirías el Ibex 35 con dividendos? Te respondo: en el primer cuartil. No lo dudes. Y se puede afirmar con seguridad que, de forma regular, el índice casi siempre estará (por no decir siempre) en el primer cuartil de la categoría de fondos que inviertan en el mismo.

Si sabes que la rentabilidad del índice es difícilmente superable de forma recurrente por los fondos, y que el índice (con dividendos) estará en el primer cuartil de la categoría, ¿por qué sigues invirtiendo más en fondos que en ETF? En el capítulo 8 ya has visto en el informe de los profesores del IESE que esto de seleccionar a los mejores gestores que batirán a los mercados no es nada fácil...

Si incluyes el índice en la categoría de fondos que

invierten en él, siempre estará en el primer cuartil y puedes

comprarlo a través del fondo de inversión más barato que hay: un

ETF.

Si incluyes el índice en la categoría de fondos que

invierten en él, siempre estará en el primer cuartil y puedes

comprarlo a través del fondo de inversión más barato que hay: un

ETF.

En la Champions League o liga de campeones, juegan los cuatro primeros clasificados de la liga de fútbol española con sus análogos del resto de ligas europeas. Si sabemos que el índice jugará la Champions anualmente, ¿no crees que comprar el índice es una forma inteligente de invertir?

El índice que marca la evolución del mercado en el que

quieres invertir estará entre las mejores rentabilidades de los

fondos de inversión que inviertan en ese mercado, y a través de los

ETF tienes una forma fácil y barata de comprarlo.

El índice que marca la evolución del mercado en el que

quieres invertir estará entre las mejores rentabilidades de los

fondos de inversión que inviertan en ese mercado, y a través de los

ETF tienes una forma fácil y barata de comprarlo.

Desventajas de invertir con ETF

Pero no todo en los ETF son ventajas y algo malo tenían que tener. He aquí algunas de las cosas menos atractivas de ellos:

No

cuentan con la ventaja del diferimiento fiscal que tienen los

fondos de inversión. Si eres una persona

física residente, puedes traspasar tu dinero de un fondo a otro sin

tributar y solo tributarás cuando hagas efectiva la venta. En un

ETF hay que pagar en cada transacción con beneficios. Pero ¡ojo!,

no creas que los fondos pagan menos que los ETF. Ambos tributan en

la parte del ahorro como ganancias y pérdidas patrimoniales y a los

mismos tipos de gravamen. La diferencia es, exclusivamente, el

diferimiento fiscal que ofrecen los fondos.

No

cuentan con la ventaja del diferimiento fiscal que tienen los

fondos de inversión. Si eres una persona

física residente, puedes traspasar tu dinero de un fondo a otro sin

tributar y solo tributarás cuando hagas efectiva la venta. En un

ETF hay que pagar en cada transacción con beneficios. Pero ¡ojo!,

no creas que los fondos pagan menos que los ETF. Ambos tributan en

la parte del ahorro como ganancias y pérdidas patrimoniales y a los

mismos tipos de gravamen. La diferencia es, exclusivamente, el

diferimiento fiscal que ofrecen los fondos.

Los ETF

no cubren las estrategias multiactivo tan bien como los

fondos. Y cuando hablo de estrategia

multiactivo me refiero a una cartera que incluya efectivo o

liquidez, renta fija y bolsa. Y eso es lo que hacen los buenos

fondos de inversión mixtos. En un único fondo podemos tener una

cartera de inversión bien equilibrada. Los ETF, por su construcción

para replicar un índice, tienen dificultades a la hora de competir

con los fondos en ese tipo de estrategia.

Los ETF

no cubren las estrategias multiactivo tan bien como los

fondos. Y cuando hablo de estrategia

multiactivo me refiero a una cartera que incluya efectivo o

liquidez, renta fija y bolsa. Y eso es lo que hacen los buenos

fondos de inversión mixtos. En un único fondo podemos tener una

cartera de inversión bien equilibrada. Los ETF, por su construcción

para replicar un índice, tienen dificultades a la hora de competir

con los fondos en ese tipo de estrategia.

No

cuentan con la misma protección que los fondos. En un fondo de inversión, la CNMV obliga a que firmes unos

documentos explicativos sobre la naturaleza y riesgo del fondo (y

si obliga a firmar es, aunque a la inmensa mayoría de población

española le cueste creerlo, para leerlos y entenderlos antes de

invertir). Un ETF funciona como una acción y nadie te dará un

documento que explique los riesgos de ese ETF ni si es apto para tu

perfil inversor.

No

cuentan con la misma protección que los fondos. En un fondo de inversión, la CNMV obliga a que firmes unos

documentos explicativos sobre la naturaleza y riesgo del fondo (y

si obliga a firmar es, aunque a la inmensa mayoría de población

española le cueste creerlo, para leerlos y entenderlos antes de

invertir). Un ETF funciona como una acción y nadie te dará un

documento que explique los riesgos de ese ETF ni si es apto para tu

perfil inversor.

Un argumento en contra de los ETF es que pagas unas

comisiones de compraventa (las comisiones por comprar y vender

acciones), comisiones que, si inviertes a través de un fondo de

inversión tradicional, no pagas. No es cierto. Al invertir en un

fondo de inversión tradicional, tú no pagas directamente las

comisiones de compraventa de las acciones (o bonos) que tiene el

fondo. Las paga el fondo. ¿Y a quién crees que se acaban imputando

todos los gastos en que incurre el fondo? A ti querido amigo:

recuerda que un fondo de inversión tiene un valor liquidativo

diario al cual se le aplican todos los gastos en que incurre la

gestión y administración del fondo. Y todos son todos: la comisión

de gestión —que es tropecientas veces más cara que en un ETF—, la

comisión de depositaria, las comisiones por compraventa de

acciones, el coste de la auditoría etc.

Un argumento en contra de los ETF es que pagas unas

comisiones de compraventa (las comisiones por comprar y vender

acciones), comisiones que, si inviertes a través de un fondo de

inversión tradicional, no pagas. No es cierto. Al invertir en un

fondo de inversión tradicional, tú no pagas directamente las

comisiones de compraventa de las acciones (o bonos) que tiene el

fondo. Las paga el fondo. ¿Y a quién crees que se acaban imputando

todos los gastos en que incurre el fondo? A ti querido amigo:

recuerda que un fondo de inversión tiene un valor liquidativo

diario al cual se le aplican todos los gastos en que incurre la

gestión y administración del fondo. Y todos son todos: la comisión

de gestión —que es tropecientas veces más cara que en un ETF—, la

comisión de depositaria, las comisiones por compraventa de

acciones, el coste de la auditoría etc.

Riesgos de invertir en ETF

A los inconvenientes de los ETF, dignos de tenerse en

cuenta, hay que sumar los riesgos, que también los hay. Por un lado

están los riesgos inherentes al activo en que invierte el ETF: son

los riesgos a los que se expone cualquier vehículo de inversión sin

distinciones, y ahí no hay diferencias entre un fondo de inversión

tradicional y un ETF. Si un ETF invierte en acciones, sabemos que

tenemos una inversión de alta volatilidad (mayor riesgo); en

cambio, si un ETF invierte en renta fija a largo plazo, la

variación de los tipos de interés le afectará. Todos estos riesgos

son inherentes a los activos que forman la cartera del ETF, y no al

vehículo de inversión como tal.

A los inconvenientes de los ETF, dignos de tenerse en

cuenta, hay que sumar los riesgos, que también los hay. Por un lado

están los riesgos inherentes al activo en que invierte el ETF: son

los riesgos a los que se expone cualquier vehículo de inversión sin

distinciones, y ahí no hay diferencias entre un fondo de inversión

tradicional y un ETF. Si un ETF invierte en acciones, sabemos que

tenemos una inversión de alta volatilidad (mayor riesgo); en

cambio, si un ETF invierte en renta fija a largo plazo, la

variación de los tipos de interés le afectará. Todos estos riesgos

son inherentes a los activos que forman la cartera del ETF, y no al

vehículo de inversión como tal.

Son peores los riesgos “especiales”. No es que sean

exclusivos de este vehículo, pero se dan con frecuencia. Me refiero

al riesgo de liquidez y al de contrapartida:

Son peores los riesgos “especiales”. No es que sean

exclusivos de este vehículo, pero se dan con frecuencia. Me refiero

al riesgo de liquidez y al de contrapartida:

Riesgo

de liquidez: hay ETF que tienen un

volumen de negociación diario muy pequeño y ello da lugar a que el

ETF sea poco líquido, es decir, hay poca oferta y poca demanda. Al

ser poco líquidos, podría darse el caso de no encontrar

contrapartida en el mercado (imagina que quieres vender tus

acciones y no encuentras comprador, eso sería un problema gordo) o

a lo mejor encuentras contrapartida, pero la diferencia de precios

entre oferta y demanda es muy elevada y te hace perder unos puntos

de rentabilidad en cada transacción. En general, en los mercados

desarrollados, no te encontrarás sin contrapartida. En el caso

español, hay unos creadores de mercado que supervisa la propia

bolsa (Bolsas y Mercados Españoles) que deben ofrecer en cada

momento niveles de liquidez razonables a juicio del

regulador.

Riesgo

de liquidez: hay ETF que tienen un

volumen de negociación diario muy pequeño y ello da lugar a que el

ETF sea poco líquido, es decir, hay poca oferta y poca demanda. Al

ser poco líquidos, podría darse el caso de no encontrar

contrapartida en el mercado (imagina que quieres vender tus

acciones y no encuentras comprador, eso sería un problema gordo) o

a lo mejor encuentras contrapartida, pero la diferencia de precios

entre oferta y demanda es muy elevada y te hace perder unos puntos

de rentabilidad en cada transacción. En general, en los mercados

desarrollados, no te encontrarás sin contrapartida. En el caso

español, hay unos creadores de mercado que supervisa la propia

bolsa (Bolsas y Mercados Españoles) que deben ofrecer en cada

momento niveles de liquidez razonables a juicio del

regulador.

Si vas a comprar un ETF como inversión a largo plazo —que es lo que debes hacer— vas a encontrar contrapartida para cifras pequeñas o moderadas y además el impacto de la horquilla de precios (diferencia entre oferta y demanda) no es relevante para esta tipología de operación (medio y largo plazo). Si fuera el caso que se te ocurre especular con ETF (ya sabes que a lo largo del libro te he recordado que esto va de inversión y no de especulación... pero por si acaso), la horquilla de precios sí que es importante y sí que impacta en la rentabilidad final de la inversión (del trade, debería decir en este caso). En ocasiones, y por desgracia, yo mismo me veo forzado a abrir posiciones en mercados donde los ETF están más desarrollados y me ofrecen mucha más liquidez que el español. Y digo “por desgracia” porque lo que me gustaría es dejarme las comisiones en España pero, hoy por hoy, es lo que hay.

Riesgo

de contrapartida: tiene que ver con la

forma en que se construye un ETF, con la forma como replica a su

índice de referencia. Es un asunto de tal importancia que lo vamos

a ver con un apartado propio.

Riesgo

de contrapartida: tiene que ver con la

forma en que se construye un ETF, con la forma como replica a su

índice de referencia. Es un asunto de tal importancia que lo vamos

a ver con un apartado propio.

Replicar no es fácil

Como ya te he explicado, los ETF pretenden replicar un índice. Pero eso, que dicho así parece muy fácil, en la práctica no lo es. ¿Cómo se replica un índice como el americano Russell 2000 donde se listan 2.000 empresas? No parece fácil, ¿verdad?

A pesar de todo, la industria de la inversión ha encontrado dos grandes vías para replicar índices:

Réplica

física: el ETF compra los activos que

componen el índice. Si el ETF tiene que replicar al Ibex 35, se

compran acciones del Ibex 35, y si tiene que replicar la renta fija

del gobierno americano, se compra renta fija emitida por el

gobierno americano. Simple. Pero no, no es simple ajustar un índice

en tiempo real (y no me refiero al Ibex, un índice de juguete que,

con seis acciones, tienes ya replicado casi el 70 %). Una de las

subestrategias que se suelen utilizar es la muestral. En la réplica

física muestral se realiza un análisis cuantitativo y se selecciona

una muestra de los componentes del índice. Para perfeccionar la

muestra, el sistema se complementa con operaciones de compraventa

de títulos que conllevan sus propios riesgos, si bien limitados a

una pequeña parte de la cartera. Los ETF de réplica física son, en

cuanto a su construcción, muy parecidos a un fondo de inversión

tradicional.

Réplica

física: el ETF compra los activos que

componen el índice. Si el ETF tiene que replicar al Ibex 35, se

compran acciones del Ibex 35, y si tiene que replicar la renta fija

del gobierno americano, se compra renta fija emitida por el

gobierno americano. Simple. Pero no, no es simple ajustar un índice

en tiempo real (y no me refiero al Ibex, un índice de juguete que,

con seis acciones, tienes ya replicado casi el 70 %). Una de las

subestrategias que se suelen utilizar es la muestral. En la réplica

física muestral se realiza un análisis cuantitativo y se selecciona

una muestra de los componentes del índice. Para perfeccionar la

muestra, el sistema se complementa con operaciones de compraventa

de títulos que conllevan sus propios riesgos, si bien limitados a

una pequeña parte de la cartera. Los ETF de réplica física son, en

cuanto a su construcción, muy parecidos a un fondo de inversión

tradicional.

Réplica

sintética: consiste en construir la

cartera del ETF a través de productos derivados (te hablo de ellos

en el capítulo 11). Por ejemplo, uno de los mayores proveedores de

ETF en Europa es la casa francesa Lyxor del grupo bancario Société

Générale. Ellos utilizan de forma exclusiva la replica sintética.

Lo que hacen es una operación con instrumentos derivados (un

performance swap)

con una contrapartida que ofrece al ETF exposición completa al

índice de referencia. Un performance

swap es un contrato OTC

(Over The Counter, de lo que te hablo en el capítulo 11) en el que la

contrapartida de Lyxor se compromete a pagar al ETF un rendimiento

variable que replica al índice de referencia y además los

dividendos netos de los componentes del índice.

Réplica

sintética: consiste en construir la

cartera del ETF a través de productos derivados (te hablo de ellos

en el capítulo 11). Por ejemplo, uno de los mayores proveedores de

ETF en Europa es la casa francesa Lyxor del grupo bancario Société

Générale. Ellos utilizan de forma exclusiva la replica sintética.

Lo que hacen es una operación con instrumentos derivados (un

performance swap)

con una contrapartida que ofrece al ETF exposición completa al

índice de referencia. Un performance

swap es un contrato OTC

(Over The Counter, de lo que te hablo en el capítulo 11) en el que la

contrapartida de Lyxor se compromete a pagar al ETF un rendimiento

variable que replica al índice de referencia y además los

dividendos netos de los componentes del índice.

¿Cuál es mejor? Ya me gustaría darte una respuesta, pero la verdad es que no la hay. No hay “mejor” en términos absolutos. La réplica sintética lo hace mejor que la física en cuanto a reflejar lo que hace el índice de referencia, tiene un menor tracking error. Pero si algún día pasa algo, con la réplica física sé que dentro del ETF hay activos reales y con la réplica sintética no sé lo que me encontraré.

No se trata de evitar los ETF de réplica sintética, sino de

operar con casas muy serias y de países bien regulados.

Personalmente, no tengo ningún problema en trabajar con los ETF de

Lyxor que utiliza exclusivamente réplica sintética, pues son gente

con mucha experiencia, saben lo que tienen entre manos y además

juega a mi favor que la regulación y supervisión que se hace en

Francia a través de la Autorité des Marchés Financières

(equivalente a nuestra CNMV) es muy estricta. ¿Alguien recuerda

problemas tipo preferentes, Lehman o Madoff en Francia?

No se trata de evitar los ETF de réplica sintética, sino de

operar con casas muy serias y de países bien regulados.

Personalmente, no tengo ningún problema en trabajar con los ETF de

Lyxor que utiliza exclusivamente réplica sintética, pues son gente

con mucha experiencia, saben lo que tienen entre manos y además

juega a mi favor que la regulación y supervisión que se hace en

Francia a través de la Autorité des Marchés Financières

(equivalente a nuestra CNMV) es muy estricta. ¿Alguien recuerda

problemas tipo preferentes, Lehman o Madoff en Francia?

Los hooligans de los ETF

Es habitual tratar sobre ETF y que, automáticamente, aparezcan los hooligans antifondos de inversión y viceversa: los hooligans de los fondos de inversión antiETF. Pero ¿por qué pelearse? ¡Que no es un partido de fútbol! Esto no va de fanatismos y creencias trasnochadas (es lo que pienso de mí mismo cuando si pierde mi equipo no ceno..., aunque por suerte pierden poco), esto va de gestionar nuestro dinero de la forma adecuada y elegir en cada momento el vehículo de inversión que mejor convenga.

La gente inteligente como tú y como yo preferimos construir antes que destruir, por lo que siempre buscamos lo mejor de cada casa. Y esto significa que:

Los ETF te darán exposición directa

al mercado en el que quieras invertir a un coste muy bajo y,

además, podrás aplicar estrictas técnicas de control de riesgo

(stop loss).

Los ETF te darán exposición directa

al mercado en el que quieras invertir a un coste muy bajo y,

además, podrás aplicar estrictas técnicas de control de riesgo

(stop loss).

Los fondos de inversión te darán la

posibilidad de diferir las plusvalías y pagar los impuestos después

(por lo tanto, tendrás un mayor capital invertido trabajando para

ti), te permitirán desarrollar estrategias multiactivos en un solo

vehículo (fondos mixtos) y podrás acceder a gestores de carteras

muy buenos (aunque la estadística nos muestra que, muy buenos, hay

pocos).

Los fondos de inversión te darán la

posibilidad de diferir las plusvalías y pagar los impuestos después

(por lo tanto, tendrás un mayor capital invertido trabajando para

ti), te permitirán desarrollar estrategias multiactivos en un solo

vehículo (fondos mixtos) y podrás acceder a gestores de carteras

muy buenos (aunque la estadística nos muestra que, muy buenos, hay

pocos).

Cuando quieras acceder a un mercado, los ETF son muy

eficientes, baratos y permiten un control absoluto y continuo de la

inversión. Si quieres bolsa europea a largo plazo, puedes comprar

un ETF que recoja el mercado que buscas y ya está, el ahorro en

comisiones justifica el diferimiento fiscal. Si quieres que un

único vehículo de inversión recoja toda tu cartera (o la mayor

parte de ella) con distintas clases de activos, eso solo puede

hacerse a través de buenos fondos mixtos (estrategia multiactivos),

por lo que la elección está clara: fondos. Y si quieres buscar la

forma de superar a los índices tienes que ir vía fondos de

inversión... aunque si recuerdas el estudio del capítulo 8, es muy

difícil y pocos gestores que lo consiguen de forma recurrente

(aunque como las meigas, haberlos haylos).

Cuando quieras acceder a un mercado, los ETF son muy

eficientes, baratos y permiten un control absoluto y continuo de la

inversión. Si quieres bolsa europea a largo plazo, puedes comprar

un ETF que recoja el mercado que buscas y ya está, el ahorro en

comisiones justifica el diferimiento fiscal. Si quieres que un

único vehículo de inversión recoja toda tu cartera (o la mayor

parte de ella) con distintas clases de activos, eso solo puede

hacerse a través de buenos fondos mixtos (estrategia multiactivos),

por lo que la elección está clara: fondos. Y si quieres buscar la

forma de superar a los índices tienes que ir vía fondos de

inversión... aunque si recuerdas el estudio del capítulo 8, es muy

difícil y pocos gestores que lo consiguen de forma recurrente

(aunque como las meigas, haberlos haylos).

Para gustos, colores

Cualquiera podría pensar que los fondos indexados cubren la parcela de los ETF, eso de replicar un índice a cambio de un poco más de comisión y sin las complicaciones de las réplicas sintéticas ya que, como fondos de inversión, siempre invierten en activos reales. Y es verdad. El inconveniente es que apenas teníamos proveedores ni acceso a fondos indexados más allá del mercado americano (la mayor gestora de productos indexados era Vanguard, que se ha pasado al campo de los ETF más eficientes).

Pero donde los ETF no tienen competencia es en la cantidad de estrategias de inversión que permiten que cualquiera pueda invertir como un gestor profesional. Tanto es así que, cada vez más, los gestores de fondos están incorporando ETF a sus carteras sin complicaciones, sin gastos inasumibles y con liquidez inmediata. Y, amigo, lo que te voy a enseñar, los fondos de inversión no lo hacen ni en sus mejores sueños. Vayamos al grano.

Dentro de los ETF hay varias categorías: renta fija, bolsa, activos alternativos, etc. Pero lo que nos interesa de verdad es qué estrategia de inversión sigue el ETF: larga, corta o apalancada (en el capítulo 11 te hablo de lo que es estar largo o corto).

ETF

largo o “normal”: tiene el funcionamiento

para el que se diseñaron los ETF en su momento: para replicar un

índice. Si el Ibex 35 ha subido un 2 %, mi ETF subirá un 2 % (nunca

olvides el impacto de la comisión de gestión, que, aunque pequeña,

existe). Dentro de estos ETF no olvides que:

ETF

largo o “normal”: tiene el funcionamiento

para el que se diseñaron los ETF en su momento: para replicar un

índice. Si el Ibex 35 ha subido un 2 %, mi ETF subirá un 2 % (nunca

olvides el impacto de la comisión de gestión, que, aunque pequeña,

existe). Dentro de estos ETF no olvides que:

• Es posible ver un ETF por encima de su índice. El ETF recoge los dividendos y algunos índices, como el Ibex 35, no ajustan por dividendos.

• Antes de invertir en un ETF, tienes que estar muy seguro del verdadero índice en el que inviertes y no hacerlo a la ligera. Si quieres invertir, por ejemplo, en la India, no debes comprar el primer ETF que ponga “India”, pues hay ETF que toman como índice el MSCI India, otros el S&P Sensex. Recuerda que en los ETF no tienes la protección de los fondos y nadie te dará un folleto con toda la información necesaria. En los ETF, los deberes los tienes que hacer tú.

• Ten en cuenta el efecto divisa. En el mercado continuo español puedes comprar un ETF sobre cualquier índice americano denominado en euros. Pero un producto norteamericano cotiza en dólares. Si no recuerdas las consecuencias del efecto divisa puedes echarle un ojo al capítulo 8.

ETF

apalancado o leveraged: dobla la

inversión. El Ibex 35 doble apalancado replica un índice creado por

la Bolsa de Madrid que es el Ibex 35 doble apalancado neto. Aunque

matemáticamente no coincida, quédate con la idea de que si el Ibex

sube un 3 %, el doble apalancado subirá casi un 6 %. Si quieres

más, puedes encontrar ETF triple apalancado (por ejemplo, sobre el

Nasdaq). Está muy bien que si el índice sube un 3 % tu inversión

suba un 6, pero al revés pasa lo mismo: si el índice cae un 3 % tu

inversión caerá un 6.

ETF

apalancado o leveraged: dobla la

inversión. El Ibex 35 doble apalancado replica un índice creado por

la Bolsa de Madrid que es el Ibex 35 doble apalancado neto. Aunque

matemáticamente no coincida, quédate con la idea de que si el Ibex

sube un 3 %, el doble apalancado subirá casi un 6 %. Si quieres

más, puedes encontrar ETF triple apalancado (por ejemplo, sobre el

Nasdaq). Está muy bien que si el índice sube un 3 % tu inversión

suba un 6, pero al revés pasa lo mismo: si el índice cae un 3 % tu

inversión caerá un 6.

ETF

inverso, corto o short: replica a la inversa

el comportamiento del índice. Si creo que el Eurostoxx va a caer,

puedo comprar un ETF inverso y, si se cumple mi predicción, ganaré

dinero. Un ETF corto o short

gana cuando cae el índice de referencia. En las

crisis, los ETF short

se forran.

ETF

inverso, corto o short: replica a la inversa

el comportamiento del índice. Si creo que el Eurostoxx va a caer,

puedo comprar un ETF inverso y, si se cumple mi predicción, ganaré

dinero. Un ETF corto o short

gana cuando cae el índice de referencia. En las

crisis, los ETF short

se forran.

Hasta ahora, cuando los mercados se ponían en negativo, te refugiabas en la liquidez o renta fija a corto plazo. Ahora, si estás muy preparado, tienes una herramienta fácil de gestionar para ganar cuando todos pierden: los ETF cortos. Ni que decir tiene que, dentro de los ETF cortos, también tienes los cortos apalancados que multiplican el movimiento por dos.

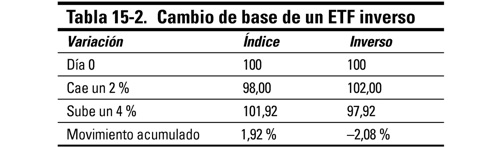

Cambio de base

Una de las disfunciones que más frustran a los inversores en ETF inversos y/o apalancados es que el movimiento no es lineal; no se sube el índice un 2 %, pues mi apalancado sube un 4 %, o baja un 2, y mi inverso sube un 2 %. Además del impacto de las divisas o los dividendos, existe una gran verdad numérica: el cambio de base en los cálculos. Veamos un ejemplo con un ETF inverso.

Observa la tabla 15-2. Antes de leer este libro, debías pensar algo como: “Los bancos ya me han vuelto a timar”, te has puesto corto y al final el índice ha subido, pero tú has perdido más de lo que te tocaría. Nadie te ha timado, es pura aritmética: cuando baja un índice, cada vez vale menos y el cálculo de las sucesivas bajadas (o subidas) se hace sobre una cifra menor. Por el contrario, cuando sube un ETF inverso, cada vez vale más, y la base de cálculo es cada vez mayor.

Los ETF inversos y/o apalancados replican el movimiento

diario de su índice de referencia, pero no reflejan fielmente

movimientos superiores de tiempo.

Los ETF inversos y/o apalancados replican el movimiento

diario de su índice de referencia, pero no reflejan fielmente

movimientos superiores de tiempo.

Visto lo visto, no desestimes los ETF inversos o apalancados como productos malos: si un índice cae un 30 % en tres meses, te apuesto lo que quieras a que el ETF inverso habrá subido. Lo habrá hecho un 27 o un 21 %, no lo sé, pero habrá subido.

El mundo a tu alcance

Te dije que te explicaría a qué maravillas puedes acceder por medio de los ETF. Y cumplo mi palabra. Aquí tienes una muestra de algunos de mercados a los que puedes acceder a golpe de clic:

Bolsas

desarrolladas: todas. Y todas son todas,

y además en versión normal, inversa, apalancada y apalancada

inversa. ¿Te parece poco?

Bolsas

desarrolladas: todas. Y todas son todas,

y además en versión normal, inversa, apalancada y apalancada

inversa. ¿Te parece poco?

Bolsas

emergentes: existen ETF para casi todos

los países del mundo, y no me refiero a China o Brasil, que también

cuentan ya con versiones inversas y apalancadas, sino a países como

Egipto, Indonesia, Vietnam o Perú. Son muy recomendables los ETF

que invierten en índices de grandes zonas (Emerging, Mercados

Frontera, etc.). Si tienes dudas sobre los mercados emergentes,

echa un ojo al capítulo 14.

Bolsas

emergentes: existen ETF para casi todos

los países del mundo, y no me refiero a China o Brasil, que también

cuentan ya con versiones inversas y apalancadas, sino a países como

Egipto, Indonesia, Vietnam o Perú. Son muy recomendables los ETF

que invierten en índices de grandes zonas (Emerging, Mercados

Frontera, etc.). Si tienes dudas sobre los mercados emergentes,

echa un ojo al capítulo 14.

Renta

fija: uno o varios peldaños por debajo de

las bolsas, pero también hay productos de casi todos los mercados

desarrollados y emergentes, tanto en moneda local como en dólares.

Puedes invertir en renta fija española (índice MTS Spain Government

Bond), como en renta fija emergente en dólares a través del índice

de JP Morgan Emerging Market Bonds. También puedes abrir posiciones

cortas sobre el bono norteamericano, aunque lo de invertir corto en

renta fija es para nota y, a través de ETF, tienes

opciones.

Renta

fija: uno o varios peldaños por debajo de

las bolsas, pero también hay productos de casi todos los mercados

desarrollados y emergentes, tanto en moneda local como en dólares.

Puedes invertir en renta fija española (índice MTS Spain Government

Bond), como en renta fija emergente en dólares a través del índice

de JP Morgan Emerging Market Bonds. También puedes abrir posiciones

cortas sobre el bono norteamericano, aunque lo de invertir corto en

renta fija es para nota y, a través de ETF, tienes

opciones.

Materias primas: puedes

acceder al oro invirtiendo en ETF de lingotes físicos como en minas

de oro. Puedes comprar productos agrícolas, metales básicos,

uranio, platino, petróleo Brent, petróleo West Texas... Vamos, en

un montón de cosas que no tienes ni idea de cómo funcionan y que

son ideales para que pierdas hasta lo que no tienes.

Materias primas: puedes

acceder al oro invirtiendo en ETF de lingotes físicos como en minas

de oro. Puedes comprar productos agrícolas, metales básicos,

uranio, platino, petróleo Brent, petróleo West Texas... Vamos, en

un montón de cosas que no tienes ni idea de cómo funcionan y que

son ideales para que pierdas hasta lo que no tienes.

Sectoriales: si quieres tener

un sector concreto en tu cartera, no hay problema: bancos,

compañías farmacéuticas, energéticas, telecomunicaciones,

tecnología puntocom, biomédica, etc. Investiga y encontrarás

sectores que ni sabías que existían.

Sectoriales: si quieres tener

un sector concreto en tu cartera, no hay problema: bancos,

compañías farmacéuticas, energéticas, telecomunicaciones,

tecnología puntocom, biomédica, etc. Investiga y encontrarás

sectores que ni sabías que existían.

Como puedes ver, hay índices de todo tipo y es posible encontrar ETF que los repliquen. Privex es un índice que contiene las 25 mayores empresas de private equity (una modalidad de inversión alternativa que te explico en el capítulo 7 y que consiste en invertir en empresas no cotizadas) mundiales y, por supuesto, tienes un ETF. ¿Quieres invertir sobre la volatilidad? Fíjate en el índice de volatilidad VIX y verás que no tienes una, sino varias opciones, a través de ETF. Y si no tienes remilgos para invertir en la industria del juego, tienes tu ETF Gaming.

Incluso tienes un ETF para invertir como los gurús: Direxion iBillionaire Index ETF que replica una cesta con los 30 valores en los que invierten los gurús como Warren Buffett o George Soros.

Incluso Warren Buffett se ha pasado a los ETF

Mr. Buffett no es, precisamente, un gestor pasivo. Es, si no el mejor, uno de los mejores seleccionadores de acciones del mundo. Un gestor activo en toda regla, del que hablo largo y tendido en el capítulo 18.

Buffett cumplió 84 años el 30 de agosto de 2014 y el Financial Times publicó algunos aspectos relacionados con su testamento. Concretamente publicaron los consejos que deja Buffett a su esposa sobre cómo gestionar su patrimonio cuando él no esté y hay sorpresa: se nos pasa a la gestión pasiva y a los ETF como producto estrella.

El consejo concreto que deja a su esposa es que el 10 % de la cartera lo invierta en deuda de corta duración (bonos a corto plazo) y el 90 % en un ETF que replique el índice norteamericano S&P 500, y hasta le deja el nombre del ETF: el Vanguard S&P 500 ETF.

Para evitarte trabajo te diré que ese ETF cobra una comisión de gestión del 0,05 % (no me he equivocado y puesto un cero de más, cobra el 0,05% de comisión de gestión) y su patrimonio el 31 de diciembre de 2014 era de 198.700 millones de dólares. Y en cuanto al tracking error (diferencia entre el comportamiento del ETF y el del índice que replica), solo te diré que desde que existe el ETF (9-7-2010) la rentabilidad promedio anual del S&P 500 es del 18,32 % y la del ETF del 18,28 %... Minucias...

Los ETF han venido para quedarse. En el mundo anglosajón son un éxito clamoroso y en España, se quiera o no, también lo serán.