Lección 2: ¿Porque enseñar especialización financiera?

En 1990, mi mejor amigo, Mike, se hizo cargo del imperio de su padre y está haciendo un mejor trabajo que él. Nos vemos una o dos veces al año para jugar al golf. Él y su esposa son más ricos de lo que usted pueda imaginarse. El imperio de mi padre rico está en buenas manos y Mike está preparando a su hijo para que tome su lugar, como su padre nos preparó a nosotros.

En 1994 yo me retiré a la edad de 47 años y mi esposa Kim se retiró a los 37. El retiro no significa dejar de trabajar. Para mi esposa y para mí significa que, a no ser por cambios catastróficos imprevistos, podemos trabajar o no trabajar, y nuestra riqueza crece automáticamente, manteniéndose por encima de la inflación. Creo que significa libertad. Los activos son suficientemente grandes para crecer por sí mismos. Es como plantar un árbol. Lo riega usted durante varios años y un día ya no lo requiere más. Sus raíces han penetrado a una profundidad suficiente. A partir de entonces el árbol proporciona sombra para su disfrute.

Mike escogió dirigir el imperio y yo escogí retirarme.

Siempre que hablo con grupos de personas, a menudo me preguntan qué recomiendo o qué pueden hacer. "¿ Cómo comienzan?" "¿Existe algún buen libro que yo pueda recomendar?" "¿Qué deben hacer para preparar a sus hijos?" "¿Cuál es el secreto del éxito?" "¿Cómo gané mis millones?" Siempre me hacen recordar un artículo que recibí una vez y que sigue a continuación.

El hombre de negocios más rico

En 1923 un grupo de nuestros líderes más grandes y hombres de negocios más ricos sostuvieron una reunión en el hotel Edgewater Beach, en Chicago. Entre ellos estaba Charles Schwab, director de la compañía acerera independiente más grande del país; Samuel Insull, presidente de la compañía de servicios urbanos más grande del mundo; Howard Hopson, director de la compañía gasera más grande; Ivar Kreuger, presidente de International Match Co., una de las compañías más importantes de la época; Leon Fraser, presidente del Bank of International Settlements; Richard Whitney, presidente de la Bolsa de Valores de Nueva York; Arthur Cotton y Jesse Livermoore, dos de los especuladores bursátiles más importantes; y Albert Fall, un miembro del gabinete del presidente Harding. Veinticinco años después, nueve de ellos (los listados anteriormente) acabaron como sigue. Schwab murió sin tener un centavo después de haber vivido durante cinco años de dinero prestado. Insull murió quebrado, viviendo en el extranjero. Kreuger y Cotton también murieron en bancarrota. Hopson se volvió loco. Whitney y Albert Fall acababan de salir de prisión. Fraser y Livermore se suicidaron.

Dudo que alguien pueda decir qué ocurrió realmente a estos hombres. Si consideras la fecha, 1923, fue antes de que se derrumbara el mercado en 1929 y de que comenzara la Gran Depresión, lo que supongo que tuvo un gran impacto en esos hombres y sus vidas. Lo importante es esto: actualmente vivimos en tiempos de cambios más grandes y rápidos de los que esos hombres experimentaron. Sospecho que habrá muchos periodos a la alza ya la baja en los próximos 25 años, que serán similares a los altibajos que estos hombres enfrentaron. Me preocupa que demasiadas personas se enfoquen demasiado en el dinero y no en su riqueza más importante, que es su educación. Si las personas están preparadas para ser flexibles, mantienen la mente abierta y aprenden, se enriquecerán más y, más con los cambios. Si piensan que el dinero resolverá sus problemas, temo que esas personas tendrán problemas en el futuro. La inteligencia resuelve los problemas y produce dinero. El dinero sin inteligencia financiera se pierde rápidamente.

La mayoría de las personas no se dan cuenta de que lo importante en la vida no es cuánto dinero ganas, sino cuánto dinero conservas. Todos hemos escuchado historias sobre personas pobres que se ganan la lotería, se vuelven ricos de repente y luego vuelven a ser pobres. Esas personas ganan millones y pronto vuelven al punto donde empezaron. O bien historias sobre atletas profesionales que a la edad de 24 años, están ganando millones de dólares al año, y que duermen debajo de un puente cuando tienen 34. Esta mañana en el diario, mientras escribo esto, se publica la historia de un joven jugador de baloncesto que hace un año tenía millones. Hoy en día señala que sus amigos, su abogado y su contador se quedaron con el dinero y ahora trabaja lavando automóviles a cambio del salario mínimo.

Él tiene sólo 29 años de edad. Fue despedido del servicio de lavado de autos porque se rehusó a quitarse el anillo de campeonato mientras limpiaba los automóviles, de manera que la historia se publicó en el diario. Él apela su despido, alega que se trata de una injusticia y de discriminación, y que el anillo es todo lo que le queda. Señala que si se lo quitan se derrumbará.

En 1997 supe de muchas personas que se convirtieron en millonarios de manera Instantánea. Se trata de los alegres años veinte otra vez. Y aunque me da gusto que las personas se enriquezcan cada vez más, debo advertirles que a largo plazo no importa cuánto gane usted, sino cuánto conserve, y durante cuántas generaciones.

De manera que cuando a gente pregunta: ¿Dónde comienzo?" o "Dígame cómo volverme rico rápidamente", a menudo se sienten muy desilusionados con mi respuesta. Simplemente les digo lo que mi padre rico me respondió cuando era un niño pequeño: "Si quieres ser rico, necesitas saber de finanzas."

Si va usted a construir el edificio Empire State, lo primero que necesita hacer es cavar un agujero muy profundo y colar cimientos fuertes. Si va usted a construir una casa en los suburbios, todo lo que necesita es colar una losa de concreto de seis pulgadas de espesor. La mayoría de la gente, en su camino a la riqueza, trata de construir un Empire State sobre una losa de concreto de seis pulgadas.

Nuestro sistema escolar, que fue creado en la era agraria, todavía cree en casas sin cimientos. Todavía se usan los pisos de tierra. De manera que los chicos se gradúan de la escuela prácticamente sin cimientos financieros. Un día, con insomnio y cubiertos de deudas en los suburbios, viviendo el Sueño Americano, deciden que la respuesta a sus problemas financieros consiste en encontrar la manera de hacerse ricos rápidamente.

Comienza la construcción del rascacielos. Se eleva rápidamente y pronto, en vez del Empire State, tenemos la Torre Inclinada de los Suburbios. Las noches en vela regresan.

En lo que se refiere a Mike y a mí durante nuestra edad adulta, ambas elecciones fueron posibles porque nos enseñaron a cimentar una base financiera fuerte cuando éramos tan solo unos niños.

Ahora bien, la contabilidad es posiblemente la materia más aburrida del mundo. También puede ser una de las más desconcertantes. Pero si quieres ser rico a largo plazo, puede ser la materia más importante. La pregunta es: "¿Cómo toma usted una materia aburrida y desconcertante y se la enseña a los niños?" La respuesta consiste en hacerla más sencilla. Enséñela al principio por medio de imágenes.

Mi padre rico cimentó una base financiera sólida para Mike y para mí. Desde que éramos niños creó una manera sencilla de enseñamos. Durante años sólo dibujó ilustraciones y usó palabras. Mike y yo comprendimos los dibujos sencillos, la jerga, el movimiento del dinero, y más tarde, mi padre rico comenzó a añadir números. Actualmente Mike ha avanzado hasta dominar análisis contables más complejos y sofisticados debido a que ha tenido que hacerlo. Él tiene un imperio de varios miles de millones de dólares que dirigir. Yo no soy tan sofisticado porque mi imperio es más pequeño, y sin embargo, procedemos de los mismos cimientos. En las siguientes páginas le ofrezco los mismos dibujos sencillos que el padre de Mike creó para nosotros. Aunque son sencillos, esos dibujos le ayudaron a guiar a dos niños pequeños a construir grandes cantidades de riqueza sobre cimientos sólidos y profundos.

Regla número uno: Usted debe saber la diferencia entre un activo y un pasivo, y debe adquirir activos. Si desea ser rico, eso es todo lo que necesita saber. Se trata de la regla número uno. Es la única regla verdadera. Esto puede sonar sencillo hasta el absurdo, pero la mayoría de las personas no tienen idea de cuán profunda es esta regla. La mayoría tiene problemas financieros porque no conoce la diferencia entre un activo y un pasivo.

—Los ricos adquieren activos. Los pobres y la clase media adquiere pasivos, pero ellos creen que son activos.—

Cuando mi padre rico nos explicó esto a Mike y a mí, pensamos que estaba bromeando. Éramos casi adolescentes en espera del secreto para volvemos ricos, y ésa era su respuesta. Era tan sencilla que tuvimos que detenemos durante mucho tiempo para pensar en ella.

—¿Qué es un activo? —preguntó Mike.

—No te preocupes por eso en este momento —respondió mi padre rico—. Sólo asimila la idea. Si puedes comprender la sencillez, tu vida tendrá un plan y será sencilla desde el punto de vista financiero. Es sencilla, y por eso la idea es pasada por alto.

—¿Quieres decir que todo lo que necesitamos saber es qué es un activo, adquirirlo y nos volveremos ricos? —pregunté.

Mi padre rico asintió con la cabeza: "Así es de sencillo."

—Si es así de sencillo... ¿por qué no es rico todo el mundo? —pregunté.

Mi padre rico sonrió: "Porque la gente no sabe la diferencia entre un activo y un pasivo."

Recuerdo haberle preguntado: " ¿Cómo pueden ser tan tontos los adultos? Si es tan sencillo, si es tan importante, ¿por qué no querría saberlo todo mundo?"

Mi padre rico se tardó sólo unos cuantos minutos en explicar qué son los activos y qué son los pasivos.

Como adulto, yo tengo dificultades para explicárselo a otros adultos. ¿Por qué? Porque los adultos son más listos. En la mayoría de los casos, la sencillez de la idea escapa a la mayoría de los adultos porque han sido educados de manera diferente. Han sido educados por otros profesionistas educados, como banqueros, contadores, agentes inmobiliarios, planificadores de finanzas, etcétera. La dificultad proviene de pedir a los adultos que desaprendan, o que se conviertan en niños nuevamente. Un adulto inteligente a menudo siente que prestar atención a definiciones simples es rebajarse.

Mi padre rico creía en el principio que él llamaba KISS (Keep It Simple Stupid), "Manténlo sencillo, estúpido", de manera que lo expresó con sencillez para dos niños pequeños y eso le permitió crear los sólidos cimientos financieros.

¿Qué es lo que provoca la confusión? ¿O cómo es posible que algo tan simple pueda ser malentendido? ¿Por qué compraría alguien un activo que es en realidad un pasivo? La respuesta se encuentra en la educación básica.

Nos enfocamos en la palabra "educación" y no en "educación financiera". Lo que define algo como activo o como pasivo no son las palabras. De hecho, si desea usted terminar verdaderamente confundido, busque las palabras "activo" y "pasivo" en el diccionario. Sé que la definición puede sonar bien para un contador capacitado, pero para la persona promedio no tiene sentido. Sin embargo, nosotros los adultos a menudo somos demasiado orgullosos como para admitir que algo carece de sentido.

Cuando éramos niños, mi padre rico dijo: "Lo que define a un activo no son las palabras sino los números. Si no puedes leer los números, no puedes distinguir un pasivo de un agujero en el suelo."

—En contabilidad —solía decir mi padre rico lo que importa no son los números, sino lo que los números te dicen. Es como las palabras. Lo importante no son las palabras, sino la historia que las palabras te cuentan.

Muchas personas leen, pero no comprenden mucho. A eso se le llama lectura de comprensión. Y todos tenemos diferentes capacidades en lo que se refiere a la lectura de comprensión. Por ejemplo, recientemente compré un nuevo reproductor de videos. Venía con un instructivo que explicaba la manera de programar el reproductor de videos. Todo lo que yo quería hacer era grabar mi programa de televisión favorito el viernes por la noche. Casi me volví loco al tratar de leer el manual. Nada en el mundo es más complejo para mí que aprender a programar mi reproductor de videos. Podía leer las palabras, pero no comprendía nada. Yo obtendría un "10" en reconocimiento de las palabras, pero un "5" en comprensión. Y de la misma forma ocurre con los estados financieros para la mayoría de la gente.

"Si deseas volverte rico, debes leer y comprender los números." Si escuché eso una vez, lo escuché miles de veces en labios de mi padre rico y también escuché: "El rico adquiere activos y los pobres y la clase media adquieren pasivos."

He aquí cómo distinguir la diferencia entre un activo y un pasivo. Muchos contadores y profesionales de finanzas no están de acuerdo con las definiciones, pero estos dibujos sencillos fueron el principio de los sólidos cimientos financiero para dos niños pequeños.

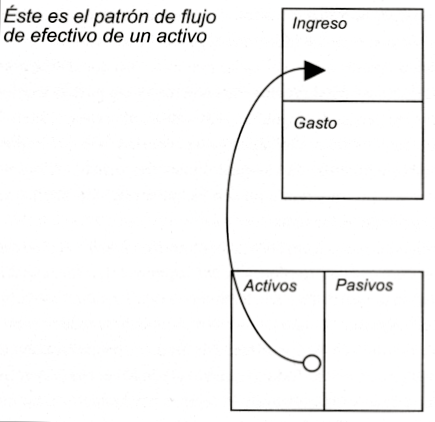

Para enseñar a los niños, mi padre rico trato de mantener las cosas sencillas, utilizando tantas ilustraciones como le fue posible, tan pocas palabras como pudo, y ningún numero durante años.

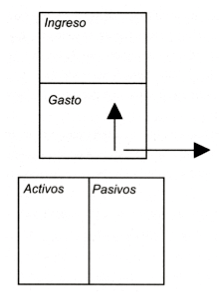

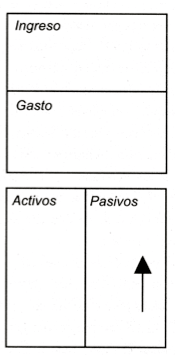

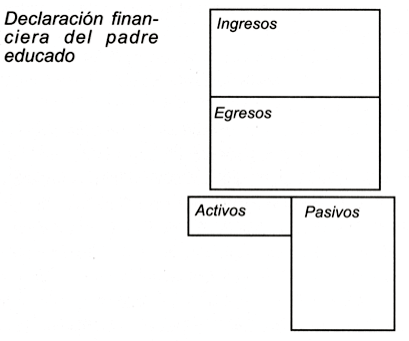

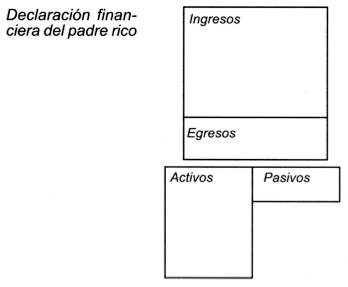

El cuadro superior es una Declaración de Ingreso, también llamado Estado de Pérdidas y Ganancias. Mide los ingresos y los gastos. El dinero que entra y el dinero que sale. El diagrama inferior es la Hoja de Balance. Se le llama así porque se supone que debe equilibrar los activos contra los pasivos. Muchos novatos en las finanzas no conocen la relación entre la Declaración de Ingreso y la Hoja de Balance. Es vital comprender esa relación.

La causa principal por la que las personas tienen problemas financieros consiste sencillamente en que no conocen la diferencia entre un activo y un pasivo. La causa de la confusión se encuentra en la definición de ambas palabras. Si deseas obtener una lección en lo que se refiere a la confusión, simplemente busca las palabras "activo" y "pasivo" en el diccionario.

Ahora bien, eso puede tener sentido para los contadores capacitados, pero para la persona común es como si estuviera escrito en chino mandarín. Puede usted leer las palabras en la definición, pero la comprensión es difícil.

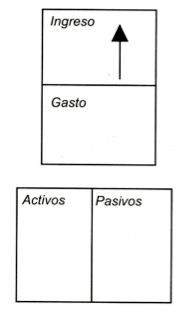

Como dije anteriormente, mi padre rico simplemente les dijo a los dos niños que "los activos ponen dinero en tu bolsillo". Fácil, sencillo y utilizable.

Ahora que los activos y pasivos han sido definidos mediante ilustraciones, puede ser más sencillo comprender las definiciones formuladas mediante palabras.

Un activo es algo que pone dinero en mi bolsillo.

Un pasivo es algo que extrae dinero de mi bolsillo.

Esto es en realidad todo lo que necesita usted saber. Si desea ser rico, simplemente pase su vida construyendo activos. Si desea ser pobre o miembro de la clase media, pase su vida construyendo pasivos. No saber la diferencia es lo que ocasiona los problemas financieros en el mundo real.

La falta de educación, tanto en lo que se refiere a palabras como a números, es el cimiento de los problemas financieros. Si las personas tienen dificultades financieras, existe algo que no pueden leer, ya sea en números o palabras. Algo no han comprendido.

Los ricos son ricos porque están mejor educados en diferentes áreas que las personas que tienen problemas financieros. De manera que si usted desea ser rico y conservar su riqueza, es importante contar con una educación financiera, tanto en palabras como en números.

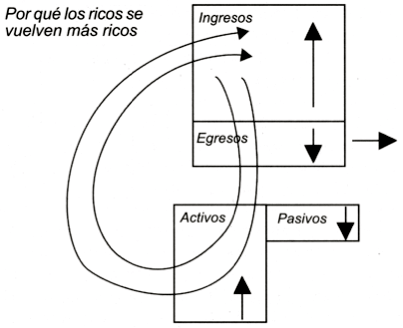

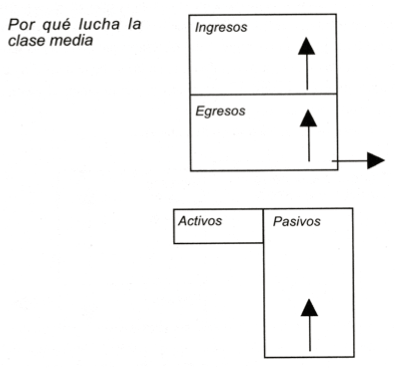

Las flechas en los diagramas representan el flujo de efectivo. Los números por sí mismos en realidad significan poco. De la misma forma en que las palabras aisladas significan poco. Es la historia lo que cuenta. En el ámbito de los informes financieros, la lectura de los números es similar a la trama de la historia. La historia cuenta dónde se genera el efectivo. En 80 por ciento de las familias, la historia financiera es una historia de trabajo duro para salir adelante. No porque no ganen dinero, sino porque pasan sus vidas construyendo pasivos en vez de activos.

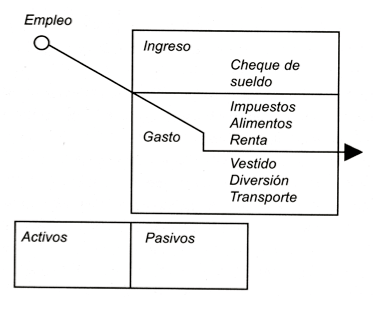

Por ejemplo, este es el flujo de efectivo de una persona pobre, o de un joven que todavía vive en casa de sus padres:

Este es el patrón de flujo de efectivo de una persona perteneciente a la clase media:

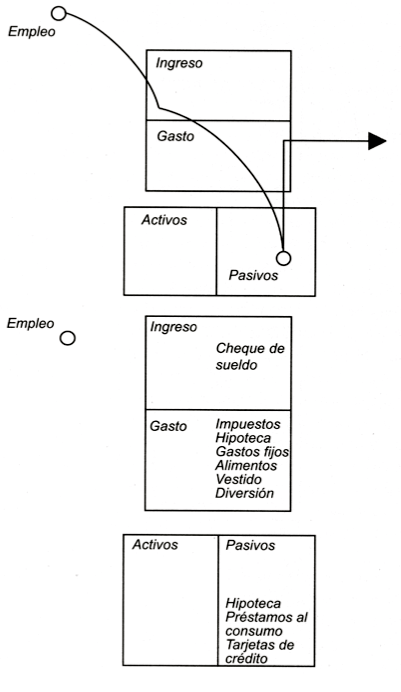

Este es el patrón de flujo de efectivo de una persona rica:

Obviamente, todos estos diagramas han sido simplificados al extremo. Todos tenemos gastos vitales, la necesidad de alimentos, vivienda y vestido.

Los diagramas muestran el flujo de efectivo a lo largo de la vida de personas pobres, de clase media y ricas. Es el flujo de efectivo lo que cuenta la historia. Es la historia de cómo una persona maneja su dinero, qué hace después de que tiene el dinero en la mano.

La razón por la que comencé con la historia de los hombres más ricos de Estados Unidos es para ilustrar la falla en la manera de pensar de mucha gente. El error es que el dinero resuelve todos los problemas. Esa es la razón por la que me siento incómodo cuando escucho que la gente me pregunta cómo volverse rica rápidamente. O dónde deben comenzar. A menudo escucho la frase: "Estoy endeudado, así que necesito ganar más dinero."

Sin embargo, más dinero a menudo no resolverá el problema; de hecho, puede en realidad hacerlo más grave. El dinero hace evidentes nuestras fallas humanas. El dinero arroja luz en aquello que no conocemos. Esa es la razón por la que, a menudo, una persona que recibe repentinamente una gran cantidad de dinero —digamos por una herencia, un aumento de sueldo o porque gana la lotería— pronto vuelve al mismo desorden financiero, si no es que a un desorden todavía peor al que tenía antes de recibir el dinero. El dinero sólo acentúa el patrón de flujo de efectivo que está en su mente. Si su patrón consiste en gastar todo lo que gana, lo más probable es que el incremento en efectivo tendrá como resultado un incremento en el gasto. Por eso el dicho: "Un tonto con dinero es una gran fiesta."

He señalado muchas veces que asistimos a la escuela para obtener habilidades académicas y profesionales, y que ambas son importantes. Aprendemos a ganar dinero con nuestras habilidades profesionales. En los años sesenta, cuando yo estaba en la preparatoria, si alguien tenía buenos resultados académicos, la gente consideraba casi inmediatamente que ese estudiante brillante sería un médico. Casi nadie le preguntaba al chico si quería ser médico. Se daba por sentado. Era la profesión que ofrecía las recompensas financieras más grandes.

Hoy en día los médicos enfrentan desafíos financieros que yo no le desearía a mi peor enemigo: las compañías de seguros están asumiendo el control del negocio, los servicios de salud están siendo administrados, el gobierno interviene, se presentan demandas por negligencia médica, para nombrar algunos retos. Actualmente los chicos quieren ser jugadores de baloncesto, golfistas como Tiger Woods, genios de la computación, estrellas de cine, estrellas de rock, reinas de belleza o corredores de Wall Street, simplemente porque es allí donde hay fama, dinero y prestigio. Esa es la razón por la que es tan difícil motivar a los chicos en la escuela actualmente. Ellos saben que el éxito profesional ya no se vincula únicamente al éxito académico, como alguna vez sucedió.

Debido a que los estudiantes dejan la escuela sin contar con las habilidades financieras, millones de personas educadas practican su profesión exitosamente, pero más tarde se encuentran en problemas financieros. Esas personas trabajan muy duro, pero no salen adelante. Lo que hace falta en su educación no es cómo hacer dinero, sino cómo gastarlo; es decir, qué hacer después de ganarlo. A eso se le llama aptitud financiera: qué hacer con el dinero una vez que usted lo ha ganado, cómo evitar que los demás se lo quiten, cuánto tiempo conservarlo, y qué tan duro trabaja ese dinero para usted. La mayoría de las personas no pueden decirle por qué tienen problemas financieros porque no comprenden el flujo de efectivo. Una persona puede tener una gran educación, ser exitoso desde el punto de vista profesional, pero carecer de educación financiera. Esas personas a menudo trabajan más duro de lo que necesitan porque aprendieron cómo trabajar duro, pero no aprendieron la manera de hacer que el dinero trabaje para ellos.

La historia de cómo el perseguir el sueño financiero se convierte en una pesadilla financiera

La imagen en movimiento de las personas que trabajan duro tiene un patrón. Una pareja recién casada, feliz y bien educada, comienza su vida en común en uno de los dos estrechos apartamentos que alquilaban. Inmediatamente se dan cuenta de que están ahorrando dinero porque dos personas pueden vivir con tan poco como una.

El problema es que el apartamento es estrecho. Deciden ahorrar dinero para comprar la casa de sus sueños con el fin de tener hijos. Ahora tienen dos ingresos y comienzan a centrarse en sus carreras.

Los ingresos comienzan a incrementarse.

Conforme sus ingresos suben...

Sus gastos también suben.

El gasto número uno para la mayoría de la gente consiste en los impuestos. Muchas personas piensan que es el impuesto sobre la renta, pero para la mayoría de los estadounidenses el impuesto más alto es el Seguro Social. Como empleado, pareciera como si el impuesto al Seguro Social combinado con el impuesto para servicios de salud (Medicare) fuera de aproximadamente 7.5 por ciento, pero en realidad es de 15 por ciento debido a que el patrón debe aportar la misma cantidad al Seguro Social. Se trata esencialmente de dinero que el empleador no puede pagarle a usted. Además, usted aún debe pagar impuesto sobre la renta por las cantidades deducidas de sus salarios para el impuesto al Seguro Social, ingreso que usted nunca recibió porque se fue directamente al Seguro Social por medio de la retención.

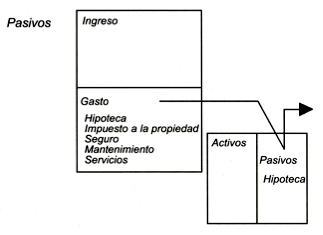

Entonces esos pasivos se incrementan:

Esto queda demostrado de mejor manera si volvemos a la pareja joven. Como resultado del incremento de sus ingresos, deciden salir y comprar la casa de sus sueños. Una vez en su casa, tienen un nuevo impuesto denominado "impuesto a la propiedad" o "impuesto predial". A continuación adquieren un nuevo automóvil, nuevos muebles y nuevos aparatos para acondicionar su nueva casa. De repente despiertan y descubren que la columna de pasivos está colmada con la deuda de la hipoteca y las tarjetas de crédito.

Ahora están atrapados en la "carrera de la rata". Tienen un hijo. Trabajan más duro. El proceso se repite. Más dinero e impuestos más altos, porque suben de categoría impositiva. Les llega una tarjeta de crédito por correo. La utilizan. La saturan. La compañía acreedora les llama y les dice que su mayor "activo" es su casa, cuyo valor se ha apreciado. La compañía ofrece un préstamo de "consolidación de deuda", porque su crédito es muy bueno y les dice que la cosa más inteligente que pueden hacer es deshacerse de la deuda al consumo con tasa de interés alta al pagar su tarjeta de crédito. Además, el interés sobre su casa es deducible de impuestos. La pareja acepta y liquida la deuda de sus tarjetas de crédito. Respiran con alivio. Sus tarjetas de crédito están pagadas. Ahora tienen su crédito al consumo añadido a su hipoteca. Sus pagos disminuyen porque han extendido la deuda por 30 años. Es lo más inteligente que pueden hacer.

El vecino los llama para invitarlos a ir de compras; se trata del remate por el Día de los Veteranos. Es una oportunidad para ahorrar algo de dinero. Se dicen: "No compraremos nada, sólo iremos a ver." Pero sólo en caso de que encuentren algo, llevan su tarjeta de crédito en la cartera.

Yo me encuentro con parejas jóvenes como ésta todo el tiempo. Sus nombres cambian, pero su dilema financiero es el mismo. Asisten a una de mis pláticas para escuchar lo que tengo que decir. Me preguntan: " ¿Puede usted decimos cómo ganar más dinero?" Sus hábitos de gasto les han llevado a buscar mayores ingresos.

Ni siquiera saben que el problema realmente consiste en la manera que eligen para gastar el dinero que tienen y ésa es la verdadera causa de sus problemas financieros. Son causados por su falta de educación financiera y por no comprender la diferencia entre un activo y un pasivo.

Ganar más dinero rara vez resuelve los problemas de dinero de una persona. La inteligencia los resuelve. Hay un dicho que repite un amigo mío una y otra vez a personas endeudadas.

"Si descubres que estás en el hoyo... deja de cavar." Cuando era niño, mi padre a menudo nos decía que los japoneses conocían tres poderes: "El poder de la espada, de la joya y del espejo."

La espada simboliza el poder de las armas. Estados Unidos ha gastado billones de dólares en armas y, debido a eso, cuenta con el poderío militar más grande del mundo.

La joya representa el poder del dinero. Existe algo de verdad en el dicho: "Recuerda la regla de oro: quien tiene el oro hace las reglas."

El espejo simboliza el poder del conocimiento de uno mismo. Ese conocimiento de uno mismo, de acuerdo con la leyenda japonesa, es el más valioso de los tres.

Los pobres y la clase media a menudo permiten que el poder del dinero los controle. Simplemente al levantarse y trabajar más duro, dejan de preguntarse si lo que hacen tiene sentido, y el tiro les sale por la culata cada mañana. Al no comprender cabalmente el dinero, la gran mayoría de la gente permite que el impresionante poder del dinero los controle. El poder del dinero es utilizado en su contra.

Si usaran el poder del espejo, se habrían preguntado a sí mismos: " ¿ Tiene esto sentido?" A menudo, en vez de confiar en su sabiduría interna, ese genio en su interior, la mayoría de las personas sigue a la multitud. Hacen las cosas porque los demás las hacen. Se conforman, en vez de cuestionar. A menudo repiten sin pensar lo que les han dicho, ideas como "diversificar" o "tu casa es un activo", o "tu hogar es tu inversión más importante"; "obtienes un respiro fiscal si incurres en más deuda"; "obtén un empleo seguro"; "no cometas errores"; "no corras riesgos". Se dice que el miedo a hablar en público es más grande que el miedo de mucha gente a morir. De acuerdo con los psiquiatras, el miedo a hablar en público es causado por el miedo al ostracismo, el miedo a destacar, el miedo a la crítica, el miedo al ridículo, el miedo a ser expulsado. El miedo a ser diferente impide que muchas personas busquen nuevas formas de resolver sus problemas.

Esa es la razón por la que mi padre decía que los japoneses valoraban el poder del espejo como el más importante, porque es sólo cuando los humanos se miran en el espejo que encuentran la verdad y la principal razón por la que la mayoría de la gente "juega a lo seguro" es por miedo. Eso se aplica a todo; puede ser deporte, relaciones, carrera, dinero.

Es el mismo miedo, el miedo al ostracismo, lo que ocasiona que la gente se conforme y no ponga en duda opiniones comúnmente aceptadas o tendencias populares. "Tu casa es un activo." "Obtén un préstamo de consolidación y sal de deudas." "Trabaja más duro." "Es una promoción." "Algún día seré vicepresidente." "Ahorra dinero." "Cuando obtenga un aumento voy a construir una casa más grande." "Los fondos mutualistas son seguros." "Las muñecas de Tickle Me Elmo están agotadas, pero tengo una en el almacén que otro cliente no ha venido a recoger todavía."

Muchos problemas financieros importantes son causados por seguir a la multitud y tratar de mantener el paso de los demás. Ocasionalmente, todos necesitamos miramos en el espejo y ser sinceros con nuestra sabiduría interior, en vez de obedecer a nuestros miedos.

Para la época en que Mike y yo teníamos 16 años de edad, comenzamos a tener problemas en la escuela. No éramos malos muchachos. Simplemente comenzamos a separarnos de la multitud. Trabajábamos para el padre de Mike después de clases y los fines de semana. Mike y yo a menudo pasábamos horas después del trabajo, sentados a la mesa con su padre mientras sostenía reuniones con banqueros, abogados, contadores, corredores de bolsa, inversionistas, gerentes y empleados. Se trataba de un hombre que había abandonado la escuela a los 13 años y que ahora dirigía, instruía, ordenaba y hacía preguntas a personas educadas. Ellos acudían a su llamado y se sentían incómodos cuando él no los aprobaba.

Él era un hombre que no había seguido a la multitud. Era un hombre que modeló su propia forma de pensar y que detestaba las palabras "tenemos que hacerlo de esta manera porque es la forma en que todos los demás lo hacen." También odiaba las palabras "no puedo". Si querías que hiciera algo, simplemente tenías que decir "no creo que puedas hacerlo".

Mike y yo aprendimos más cuando asistimos a esas reuniones de lo que aprendimos en todos nuestros años de escuela, incluyendo la universidad. El padre de Mike no había recibido educación escolar, pero tenía educación financiera y como resultado de ello era un hombre exitoso. Solía decimos una y otra vez: "Una persona inteligente contrata personas más inteligentes que ella." De manera que Mike y yo tuvimos el beneficio de pasar horas escuchando a personas inteligentes, y en el proceso, aprendemos de ellas.

Por eso, tanto Mike como yo no podíamos simplemente aceptar el dogma estándar que nuestros maestros predicaban. Y eso causó los problemas. Cada vez que un maestro decía: "Si ustedes no obtienen buenas calificaciones, no les irá bien en el mundo real", Mike y yo levantábamos nuestras cejas. Cuando nos pedían que siguiéramos procedimientos establecidos y no apartarnos de las reglas, nos dimos cuenta de cómo este proceso escolar en realidad desalienta la creatividad. Comenzamos a comprender por qué nuestro padre rico nos dijo que las escuelas habían sido planeadas para producir buenos empleados en vez de buenos empleadores.

Ocasionalmente Mike o yo le preguntábamos a nuestros maestros de qué manera era aplicable lo que estudiábamos o bien, preguntábamos por qué nunca estudiábamos el dinero y la manera en, que funciona. A ésta última pregunta a menudo obteníamos la respuesta de que el dinero no era importante, de que si lográbamos la excelencia en nuestra educación, el dinero vendría por sí mismo.

Mientras más conocíamos acerca del poder del dinero, mayor era la distancia que nos separaba de nuestros profesores y compañeros de clase.

Mi padre educado nunca me presionó acerca de las calificaciones. A menudo me preguntaba por qué. Sin embargo, sí comenzamos a discutir sobre dinero. Para la época en que yo tenía 16 años de edad, es probable que tuviera mejores conocimientos sobre el dinero que mi madre o mi padre. Podía llevar libros contables, escuchaba a contadores especializados en impuestos, abogados corporativos, banqueros, corredores de bienes raíces, inversionistas, etcétera. Mi padre hablaba con maestros.

Un día, mi padre me estaba explicando por qué nuestra casa era nuestra inversión más importante. Una discusión no muy placentera tuvo lugar entre nosotros cuando le demostré por qué yo consideraba que una casa no era una buena inversión.

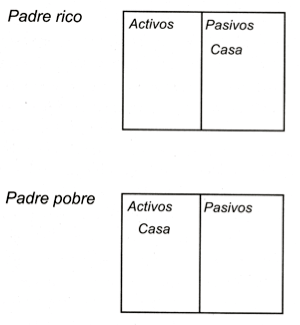

El siguiente diagrama ilustra la diferencia entre la percepción de mi padre rico y la de mi padre pobre en lo que se refiere a sus casas. Uno de mis padres consideraba que su casa era un activo, y el otro pensaba que era un pasivo.

Recuerdo cuando dibujé el siguiente diagrama para mi padre, mostrándole la dirección del flujo de efectivo. También le mostré los gastos accesorios que trae aparejada la propiedad de una vivienda. Una casa más grande implicaba gastos más grandes, y el flujo de efectivo continuaba saliendo por la columna de gastos.

Hoy en día todavía me cuesta trabajo aceptar que una casa no es un activo y sé que para muchas personas constituye un sueño, así como su inversión más importante y ser propietario de su casa es mejor que no ser propietario de nada. Simplemente ofrezco una forma alternativa de considerar este dogma popular. Si mi esposa y yo estuviéramos apunto de comprar una casa más grande e impresionante, nos daríamos cuenta de que no sería un activo sino un pasivo, dado que extraería dinero de nuestro bolsillo. De manera que el siguiente es el argumento que esgrimo. En realidad no espero que la mayoría de las personas estén de acuerdo con él porque pensar en una linda casa es algo emocional. Yen lo que se refiere al dinero, las emociones fuertes tienden a disminuir la inteligencia financiera. Sé por mi experiencia personal que el dinero tiene la manera de dotar a cada decisión de un cariz emocional.

1. En lo que se refiere a casas, señalo que la mayoría de las personas trabajan durante toda su vida para pagar una casa de la que nunca serán dueños. En otras palabras, la mayoría de las personas compra una casa nueva cada cierto número de años y en cada ocasión contratan un nuevo préstamo a 30 años para pagar la anterior.

2. Aún cuando las personas reciben una deducción de impuestos por el interés de sus pagos hipotecarios, deben pagar todos los demás gastos con los dólares que quedan después de pagar impuestos. Eso ocurre incluso después de liquidar su hipoteca.

3. Impuestos a la propiedad o prediales. Los padres de mi esposa quedaron impactados cuando el impuesto a la propiedad de su casa llegó a 1 000 dólares por mes. Eso ocurrió después de su retiro, por lo que el incremento afectó su presupuesto de jubilación y se vieron obligados a mudarse.

4. El valor de las casas no siempre se incrementa. En 1997 todavía tengo amigos que deben un millón de dólares por una casa que hoy en día sólo podrían vender por 700 000 dólares.

5. Las pérdidas más grandes son las relacionadas con las oportunidades no aprovechadas. Si todo su dinero está amarrado a su casa, es posible que usted deba trabajar más duro debido a que su dinero continúa saliendo por la columna de los gastos, en vez de agregarse a la columna de los activos, de acuerdo con el clásico patrón de flujo de efectivo de la clase media. Si una pareja joven pusiera más dinero en la columna de activos en una etapa más temprana, sus últimos años serían más fáciles, especialmente cuando se preparan para enviar a sus hijos a la universidad. Sus activos habrían crecido y estarían disponibles para ayudar a cubrir los gastos. Frecuentemente una casa sólo funciona como un vehículo para contraer un préstamo hipotecario o para pagar por los gastos crecientes.

En resumen, el resultado final de tomar la decisión de ser dueño de una casa es demasiado caro en lugar de comenzar desde temprano un portafolio de inversión, en lo que se refiere al efecto sobre el individuo, en al menos las siguientes tres maneras:

1. Pérdida de tiempo, durante el cual otros activos hubieran incrementado su valor.

2. Pérdida de capital adicional, que hubiera podido ser invertido en vez de pagar los gastos de mantenimiento relacionados directamente con la casa.

3. Pérdida de educación. A menudo las personas consideran su casa, sus ahorros y su plan para el retiro como todo lo que tienen en la columna de activos. Dado que no tienen dinero para invertir, simplemente no invierten. Esto tiene un costo en lo referente a su experiencia de inversión. La mayoría nunca se convierte en lo que en el mundo de las inversiones se conoce como un "inversionista sofisticado" y generalmente, las mejores inversiones se venden primero a los "inversionistas sofisticados", quienes a continuación dan la vuelta y las venden a las personas que están jugando a lo seguro.

No estoy diciendo que usted no debe adquirir una casa. Lo que digo es que es preciso comprender la diferencia entre un activo y un pasivo. Cuando deseo tener una casa más grande, debo primero comprar los activos que generarán el flujo de efectivo para pagar por la casa.

La declaración financiera personal de mi padre educado muestra de mejor manera la vida de una persona que está inmersa en la "carrera de la rata". Sus gastos parecen, siempre mantener el paso de sus ingresos y nunca le permiten invertir en activos. Como resultado, sus pasivos —como su hipoteca y sus deudas por tarjeta de crédito— son más grandes que sus activos. La siguiente ilustración vale mil palabras:

Por su parte, la declaración financiera personal de mi padre rico refleja los resultados de una vida dedicada a invertir y reducir los pasivos:

Una revisión de la declaración financiera personal de mi padre rico muestra por qué los ricos se vuelven más ricos. La columna de activos genera más ingreso del necesario para cubrir los gastos, y el sobrante es reinvertido en la columna de activos. La columna de activos continúa creciendo y, por lo tanto, el ingreso que produce crece con él.

El resultado: ¡El rico se vuelve más rico!

La clase media se encuentra en un estado constante de dificultades financieras. Su ingreso primario es por medio de salarios y conforme se incrementan los salarios, también lo hacen los impuestos. Sus gastos tienden a incrementarse al mismo ritmo que el incremento de sus salarios; de allí la frase "la carrera de la rata". Los miembros de la clase media manejan su hogar como su principal activo, en vez de invertir en activos que produzcan ingreso.

El patrón de considerar su casa como una inversión y la filosofía de que un incremento de sueldo significa que usted puede comprar una casa más grande o gastar más dinero es la base de la sociedad actual, sumida en deudas. Este proceso de gasto cada vez mayor empuja a las familias a contraer deudas más grandes y a padecer mayor incertidumbre financiera, a pesar de que puedan estar progresando en sus empleos y recibiendo incrementos de sueldo de manera regular. Es una vida de alto riesgo causada por una mala educación financiera.

La pérdida masiva de empleos de los años noventa, la reducción en el tamaño de las empresas, ha traído a la luz cuán tambaleante es la clase media desde el punto de vista financiero. Repentinamente, los planes de pensión de las compañías son reemplazados por los planes denominados 40lk. La Seguridad Social está evidentemente en problemas y no puede ser considerada como una fuente para el retiro. El pánico se ha apoderado de la clase media. Lo bueno es que actualmente muchas de esas personas han comprendido estos temas y han comenzado a comprar fondos mutualistas. El incremento en la inversión es en gran medida responsable de la enorme corrida que hemos visto en el mercado bursátil. Actualmente existen más y más fondos mutualistas, que son creados para satisfacer la demanda de la clase media.

Los fondos mutualistas son muy populares debido a que representan seguridad. Los compradores promedio de los fondos mutualistas están demasiado ocupados trabajando para pagar impuestos e hipotecas, ahorrar para pagar la universidad de sus hijos y para liquidar sus tarjetas de crédito. No tienen tiempo para estudiar cómo invertir, de manera que confían en los conocimientos del gerente de un fondo mutualista. Además, debido a que el fondo mutualista incluye muchos tipos diferentes de inversión, consideran que su dinero está más seguro porque está "diversificado".

Este grupo de miembros educados de la clase media acepta el dogma de la "diversificación" que es postulado por los corredores de fondos mutualistas y los planificadores financieros. Juega a lo seguro. Evita el riesgo.

La verdadera tragedia es que la carencia de educación financiera previa es lo que crea el riesgo que encaran las personas promedio de la clase media. La razón por la que tienen que jugar a lo seguro es debido a que sus posiciones financieras son débiles, en el mejor de los casos. Sus hojas de balance no están balanceadas. Están cargados de pasivos, sin activos reales que generen ingreso. Generalmente su única fuente de ingresos es su cheque de sueldo. Su subsistencia depende completamente de su empleador.

De manera que cuando se presentan las verdaderas "oportunidades de la vida" en los negocios, estas personas no pueden sacar provecho de la oportunidad. Deben jugar a lo seguro, simplemente porque están trabajando muy duro, sus impuestos están al máximo y están cargados de deudas.

Como dije al inicio de este capítulo, la regla más importante consiste en saber la diferencia entre un activo y un pasivo. Una vez que usted comprende la diferencia, debe concentrar sus esfuerzos en sólo adquirir activos que generen ingresos. Ésa es la mejor manera para comenzar el camino a la riqueza. Siga haciendo eso y su columna de activos continuará creciendo. Enfóquese en mantener bajos los pasivos y los gastos. Esto hará que usted tenga disponible más dinero para continuar agregándolo a la columna de activos. Pronto la base de activos será tan profunda que usted podrá considerar inversiones más especulativas. Inversiones que tienen rendimientos de 100 por ciento al infinito. Inversiones que convierten 5 000 dólares en 1 millón de dólares o más. Inversiones que la clase media considera "demasiado arriesgadas". Invertir no es riesgoso. Es la carencia de inteligencia financiera sencilla, comenzando con la educación financiera, lo que ocasiona que el individuo esté en "demasiado riesgo".

Si usted hace lo que hacen las masas, obtendrá la siguiente imagen:

Como empleado que también es propietario de una casa, sus esfuerzos laborales son en general de la siguiente manera:

1. Usted trabaja para alguien más. La mayoría de las personas, al trabajar para obtener un sueldo, están haciendo que el dueño o los accionistas se hagan más ricos. Sus esfuerzos y éxito ayudarán a proporcionar recursos para el éxito y la jubilación del dueño.

2. Usted trabaja para el gobierno. El gobierno retiene parte de su sueldo antes de que usted pueda incluso verlo. Al trabajar más duro, simplemente incrementa la cantidad de impuestos que toma el gobierno; la mayoría de la gente trabaja entre enero y mayo para el gobierno.

3. Usted trabaja para el banco. Después de pagar impuestos, su siguiente gasto más importante es generalmente su hipoteca y la tarjeta de crédito.

El problema de simplemente trabajar más duro es que cada uno de esos tres niveles obtiene una parte más grande de sus esfuerzos. Usted necesita aprender la manera de lograr que sus esfuerzos le beneficien a usted ya su familia de manera directa.

Una vez que haya decidido concentrarse en sus propios negocios, ¿cómo establece sus metas? La mayoría de las personas, deben conservar su profesión y depender de su salario para financiar la adquisición de sus activos.

Conforme sus activos crecen, ¿Cómo pueden medir el nivel de su éxito? ¿Cuándo se dan cuenta de que son ricos, de que poseen riqueza? Así como tengo mis propias definiciones de activos y pasivos, tengo mi propia definición de riqueza. De hecho, la tomé prestada de un hombre llamado Buckminster Fuller. Algunos lo consideraban un charlatán y otros lo consideraban un genio. Hace algunos años puso a farfullar a todos los arquitectos debido a que solicitó una patente en 1961 para algo llamado "domo geodésico". Sin embargo, en su solicitud, Fuller también mencionó algo sobre la riqueza. Era muy confuso al principio, pero después de leerla algunas veces comenzó a tener sentido: la riqueza es la capacidad de una persona para sobrevivir cierto número de días en el futuro... o bien, si dejo de trabajar el día de hoy, ¿cuántos días sobreviviré?

A diferencia del valor neto —la diferencia entre sus activos y pasivos, que frecuentemente incluye la basura cara de una persona y las opiniones de lo que valen las cosas— esta definición crea la posibilidad de desarrollar un método verdaderamente preciso de medición. Yo puedo ahora medir y saber en realidad dónde estoy en lo que se refiere a mi meta de lograr la independencia financiera.

A pesar de que el valor neto incluye esos activos que no producen efectivo, como las cosas que usted adquirió y que ha guardado en su cochera, la riqueza mide cuánto dinero está produciendo su dinero y, por lo tanto, su capacidad de sobrevivir financieramente.

La riqueza es la medida del flujo de efectivo en la columna de activos en comparación con la columna de gastos.

Utilicemos un ejemplo. Digamos que tengo un flujo de efectivo de mi columna de activos de 1 000 dólares al mes. Y tengo gastos mensuales de 2 000 dólares. ¿Cuál es mi riqueza?

Volvamos a la definición de Buckminster Fuller: utilizando su definición, ¿cuántos días podría yo sobrevivir? Tomemos un mes de 30 días. De acuerdo con esa definición, tengo suficiente flujo de efectivo para sobrevivir medio mes.

Cuando logre un flujo de efectivo de 2 000 dólares al mes de mis activos, entonces comenzaré a tener riqueza.

De manera que a pesar de no ser rico, tengo riqueza. Ahora tengo un ingreso generado por mis activos cada mes que cubre completamente mis gastos mensuales. Si deseo incrementar mis gastos, debo primero incrementar el flujo de efectivo de mis activos para mantener este nivel de riqueza. Advierta usted que es en este punto que yo no dependo más de mi sueldo. Me he enfocado y he tenido éxito en construir una columna de activos que me ha hecho independiente desde el punto de vista financiero. Si renuncio a mi empleo el día de hoy, sería capaz de cubrir mis gastos mensuales con el flujo de efectivo de mis activos.

Mi siguiente meta sería reinvertir el exceso del flujo de efectivo de mis activos en la columna de activos. Mientras más dinero vaya a esta columna, más crecerá mi columna de activos. Mientras más crezcan mis activos, más crecerá mi flujo de efectivo. Y mientras yo mantenga mis gastos por debajo del flujo de efectivo de esos activos, me haré más rico, con más y más ingreso proveniente de otras fuentes distintas a mi trabajo físico.

Conforme continúa este proceso de reinversión, estoy en camino de convertirme en rico. La definición verdadera de rico depende de quien la formula. Usted nunca puede ser demasiado rico.

Sólo recuerde esta observación sencilla:

Los ricos adquieren activos.

Los pobres sólo tienen gastos.

La clase media construye pasivos que piensa que son activos.

Entonces, ¿cómo puedo comenzar a ocuparme de mis propios negocios? ¿Cuál es la respuesta? Escuche usted al fundador de McDonald's.