Майк Беллафиоре

Один хороший трейд

Введение

Осенью 2008-го года финансовая система США находилась на грани краха, а один мой знакомый, 23-летний трейдер, клал в карман по тридцать тысяч долларов в день. Повторилась ситуация 1998 года, когда едва достигшие совершеннолетия юнцы — отвергнутые крупными банками проп-трейдеры (prop traders) - каждый день уносили с рынка 10-25 тысяч долларов, обходясь при этом без графиков, новостной ленты, экспертных комментариев на канале CNBC и даже без системы кондиционирования воздуха. Впрочем, после 1998-го года многое изменилось: бум Интернета и развитие технических средств связи стали причиной бешеного скачка в развитии частного трейдинга (proprietary trading), о котором до сих не было написано ни одной книги. Предлагаемая вашему вниманию книга - первая в своем роде.

В продолжение последних четырех лет я вместе с моим другом детства Стивом Спенсером занимался процессом становления частной трейдинговой компании. Начинали мы с нуля, у нас не было даже телефона. Сегодня в нашей компании SMB Capital трудится более 60 трейдеров. Книга Один хороший трейд, включает в себя все важные уроки, преподанные мне рынком на протяжении последних 12 лег, в течение которых я тем или иным образом был связан с частным трейдингом. Я поделюсь с вами наработанным опытом, для этого я познакомлю вас со многими трейдерами. Некоторым из них довелось познать вкус успеха, большинству же пришлось очень туго.

Мы начнем с рассказа о трейдерах, на которых стоит равняться, как на Манимейкера из Главы 1, в прошлом профессионального игрока в гольф, которого этот вид спорта научил искусству концентрации, теперь он применяет этот навык для того, чтобы каждый день уносить с рынка свою долю. Вы проникнете в закрытый мир частного трейдинга и узнаете, кого и почему здесь принимают на работу (история Джо Байдена прилагается), как мы совершаем трейды (в зависимости от состояния рынка), как отбираем акции для своих сделок (вы хороши настолько, насколько хороши акции, которыми торгуете), каковы основы нашего подхода к торговле (Один хороший трейд), и о выдающихся навыках необходимых для торговли (Это и называется трейдингом!). Вы получите представление о том, какими качествами надо обладать для того, чтобы стать успешным проп-трейдером.

Успех в трейдинге невозможен без дисциплины и постоянного развития навыков. К несчастью, многие полагают, что работа трейдера заключается в генерации прогнозов, открытии позиций и их мужественном удержании до последней капли крови (вы повстречаетесь с Крэбби, который, предсказав подъем нефти, не заработал на нем ни цента). Быть стабильно зарабатывающим трейдером означает каждый день заботиться о тысяче вещей, таких как надлежащая подготовка, например, влияющих на состояние счета. Будучи партнером частной трейдинговой фирмы, мне приходилось тратить много времени на обучение новых трейдеров. Я все еще активно торгую, но являюсь уже чем-то вроде играющего тренера. Я поделюсь с вами всем тем, чему обучаю своих учеников и что, в свою очередь, узнаю от них. Мы порассуждаем о способности к адаптации, которой был полностью лишен опытный трейдер Кликающий, сейчас он продает страховые полисы в Нью-Джерси.

В свете, которым я освещу мир частного трейдинга, высветятся как мои собственные ляпы, так и ошибки других 'трейдеров. Любой хороший трейдер является по определению элитным исполнителем. А элитным исполнителям свойственно стремление к перфекционизму, ни одна торговая сессия не пропадает у них даром, они постоянно озабочены вопросом оттачивания профессиональных навыков. Каждый день предоставляет нам возможность чему-нибудь научиться у рынка. Мои ошибки и ошибки других проп-трейдеров - это уроки, преподнесенные рынком, благодаря которым мы получили шанс стать лучшими трейдерами. Мы поделимся с вами своим опытом.

Примером функционирования частной трейдинговой компании в этой книге, послужит моя компания SMB Capital. Наша компания с ее трейдерами фигурирует в серии документальных фильмов «Воины Уоллстрит» (Wall Street Warriors), которые показываются по каналу CNBC, мы четырежды приглашались на StockTwits TV. SMB Capital - веселенькое место! Многого из того, что рассказано в этой книге, мне никогда не довелось бы узнать, не будь я партнером SMB Capital.

Слишком много на свете трейдеров, не владеющих искусством отбора акций и мы расскажем вам, как отыскивать активные бумаги. Слишком большое число начинающих трейдеров не имеет представления о том, как неумение читать ленту сказывается на их результатах. Мы обсудим с вами все тонкости этих навыков, позволяющих трейдерам в SMB иметь последовательную положительную динамику прибылей и убытков.

Поскольку меня нередко донимают расспросами касательно финансовой ценности частных торговых компаний, я решил посвятить этому вопросу целую главу. Я разрушу миф о том, что трейдеру-новичку надо обязательно находиться вблизи супертрейдера, чтобы чему-нибудь научиться. Многие молодые трейдеры способны существенно улучшить показатель прибыль/убыток и статистику торговых операций, если помочь им понять, как сорвать банк, объяснить важность ограничения убытков и то, каким образом выбраться из полосы убыточных сделок.

Место трейдера в частной трейдинговой фирме является пределом мечтаний для многих молодых людей, но, оказавшись на нем, они часто теряются, не имея четкого представления о путях достижения успеха. Bloomberg, CNBC, Fox и другие каналы пичкают своих зрителей бесчисленными интервью с напыщенно вещающими профессионалами рынка. Мне знакомо множество начинающих трейдеров, под завязку перегруженных информацией, проблема которых - в отсутствии собственных идей. В Главе 4 (Пирамида успеха) мы предложим вашему вниманию старую и надежную технику тренинга от Джона Вудена, тренера баскетбольной команды Калифорнийского университета.

На протяжении всего того времени, которое я посвятил тредингу и обучению трейдеров, основополагающие концепции торговли безжалостно вбивались в меня не кем иным, как моим боссом - Его Величеством Рынком. Не владеющий этими знаниями трейдер, напоминает бомбу с часовым механизмом. Вот почему каждый трейд для нас - Один хороший трейд. «Следующий розыгрыш!» - кричит своим баскетболистам тренер университета Дьюка Кржижевски. В SMB Capital мы совершаем Один хороший трейд, затем Один хороший трейд, и еще раз - Один хороший трейд. Каждый трейд мы оцениваем по степени соответствия семи фундаментальным критериям, отвечать которым должен Один хороший трейд.

Последние 12 лег мне приходилось постоянно приспосабливаться к множеству различных рынков. Я расскажу вам о торговых формациях, наилучшим образом подходящих для определенного торгового периода. Что еще важнее, я ознакомлю вас с принципом, следуя которому, позволило мне генерировать прибыль на таком большом количестве отличающихся друг от друга рынках - я сумел к ним адаптироваться.

Добро пожаловать в мир трейдинга, где вы сможете принимать решения самостоятельно, а на следующий день изменять их, где не существует потолка прибыльности, где с вами будет соседствовать множество забавных личностей. Проще говоря, лучшей работы, чем частный трейдинг, для меня в этом мире не существует.

Трейдеры, находящиеся в процессе становления, еще не достигшие максимума возможностей, а также люди, только собирающиеся заняться трейдингом, - эта книга написана для вас. Рынок научил меня тысяче мелких хитростей, необходимых для того, чтобы превратить себя в успешного трейдера. Степень полезности многих из них явно недооценивается людьми. Добро пожаловать за кулисы мира частного трейдинга. Мира, в котором царит жесткая конкуренция. Веселое, захватывающее дух и воображение место приложения сил элитных исполнителей, без устали совершенствующих свое высокое искусство под неусыпным и жестоким оком сурового Хозяина - Его Величества Рынка.

Список действующих лиц

На страницах этой книги вы близко познакомитесь со многими трейдерами. Так уж повелось, что в торговых залах трейдеры используют для общения короткие прозвища, наш офис в этом плане не является исключением.

Майк Беллафиоре, Белла (Mike Bellafiore, Bella),

Стив Спенсер (Steve Spencer);

Джи-Мэн (GMan);

Джей-Тома (JToma);

Рой Дэвис (Roy Davis);

Александер Джеймз (Alexander James);

Мордоворот (The Enforcer);

Франчайз (Franchise);

Доктор Импульс (Dr. Momentum);

Манимейкер (MoneyMaker);

Яппо-хиппи (The Yipster);

Зет-Маш (ZMush, Z$);

Штука-баксов (G- сокращение от grand, тысяча долларов).

В дополнение к историям этих людей, в разделе - Трейдеры спрашивают, вы найдете истории читателей, таких же, как и вы. Некоторые вопросы касательно частного трейдинга вновь и вновь задаются мне по электронной почте или размещаются на блоге компании SMB Capital, и я пользуюсь возможностью ответить на них через эту книгу.

Майк Беллафиоре,

Июнь 2010 года

Часть 1. За кулисами частной трейдинговой компании

Глава 1. Эти парни - лучшие в своем деле

Я принадлежу к наиболее интересной группе обитателей Уолл-стрит, на которых еще совсем недавно никто не обращал особого внимания. Впрочем, в последнее время все изменилось.

Я являюсь одним из основателей частной (proprietary) трейдинговой фирмы, которая, несмотря на то, что многие из базовых принципов ее работы схожи с методами, принятыми в банках, брокерских домах или хедж-фондах, совсем не похожа на все эти структуры.

От 50 до 70 процентов объемов дневной торговли корпоративными ценными бумагами на Уолл-стрит приходится на долю частных трейдинговых компаний. Да, зрение вас не обмануло: 50-70 процентов. Из месяца в месяц брокеры зарабатывают сотни миллионов долларов комиссионных на компаниях, подобных нашей. Эти денежные потоки безостановочно наполняют закрома клиринговых фирм, которые, абсолютно ничем не рискуя, снимают сливки с тяжелой работы наших трейдеров. Правительство тоже не зевает, загребая каждый год сотни миллионов под видом налогов та ценные бумаги (я не жалуюсь, а просто констатирую факты).

Бум частного трейдингового бизнеса совсем не случайно совпал с интернет-бумом. На заре моей карьеры в конце 90-ых было не так уж много компаний, принимавших на работу недавних выпускников университетов и бизнес-школ. Не существует точных данных относительно количества ныне функционирующих частных трейдинговых фирм, но мнению экспертов их не менее сотни и не более трехсот. В любом случае, их во много раз больше, чем было тогда, когда я только знакомился с этой отраслью.

В отличие от большинства контор на Уолл-стрит, частные трейдинговые компании не имеют клиентов. Мы не занимаемся предоставлением услуг и не помогаем другим продавать их. Мы не берем деньги других людей и не спекулируем на них. Вечер рабочего дня проп-трейдера не заполнен ужинами в модных нью-йоркских ресторанах, посиделками в трендовых местах типа Buddakan и посещениями игр команды Rangers. Нам нет нужды сплетничать.

Мы питаемся мясом дичи, которую сумеем подстрелить. Наша прибыль, зависит исключительно, от действий наших трейдеров. Ошибаясь, мы теряем наши деньги. Когда мы правы - должен сказать, что это намного приятнее, - мы получаем процент от прибыли.

Добро пожаловать в мир частного трейдинга

Частные трейдинговые компании создаются и существуют исключительно в интересах партнеров компании и ее сотрудников, о клиентах здесь речь не идет. Клиентом трейдеров является сама фирма. Работающие в частных компаниях трейдеры активно спекулируют акциями, облигациями, опционами, товарными контрактами, производными финансовыми инструментами, используя при этом капитал компании или свой собственный. Никакого отношения к клиентским деньгам они не имеют.

Частные трейдинговые компании не могут похвастаться баснословными прибылями, получаемыми за счет инсайдерских подсказок. Ума не приложу, где можно было бы познакомиться с инсайдером; мои шансы на встречу с ним невелики, разве что если он вдруг материализуется в моем офисе со словами:«Привет, я инсайдер. Срочно покупайте акции BNI, потому что Баффет собирается приобрести долю в этой компании». Новости мы читаем на общедоступных ресурсах, таких как briefing.com и Bloomberg.com. Некоторые частные трейдинговые фирмы заинтересованы в получении исследовательских отчетов институциональных банков, подобных Goldman Sachs, и они могут платить за них. Мы имеем доступ к такого рода информации, но ключевую роль при принятии решений она не играет. В моей компании SMB Capital телефон имеется только у менеджера торговой комнаты (ему часто звонит мама). Мы зависим в первую очередь от нашего мастерства трейдинга. Бывают месяцы, в течение которых проп-трейдеру не удается ничего заработать, несмотря на то, что приходилось вкалывать по 50 часов в неделю. Случается, что ребятам приходится выкладываться еще больше и при этом терять деньги. В 2002-ом году я не заработал ни гроша. С другой стороны, бывают дни, когда уже к 9:35 часам утра у трейдера в кармане тысяч десять, если не больше. Он нажимает несколько клавши, акция ведет себя точно так, как он ожидал, и огромная прибыль оседает на счету так быстро, что чашка кофе не успевает остыть. Иногда случаются совершенно фантастические вещи: в Черную пятницу 1999-го года я медленной походкой приблизился к моему рабочему столу, включил компьютер и, когда загорелся экран, я увидел, что мой торговый счет вырос на 50 тысяч долларов. Вот как надо встречать утро! Это совсем не похоже на работу по гарантированному контракту, приносящему каждые две недели очередной чек со всегда одними и теми же проставленными в нем цифрами.

Много способных людей ушло из нашего дела, смирившись с невозможностью овладеть правилами игры. Умному человеку будет нетрудно использовать полученное у нас трейдинговое образование, при поисках стабильной работы в сфере финансов. Однако... представьте себе проп-трейдера в джинсах и футболке, годовой заработок которого выражается в семизначной цифре, представьте себе такого парня в вагоне метро рядом с разнаряженным банковским менеджером. Знаю, это не совсем честно, но в частном трейдинге нашими клиентами являемся мы сами. Взбредет ли вам в голову мысль принарядиться для того, чтобы произвести на себя впечатление?

Тем не менее, есть вполне реальный шанс того, что самый гениальный и суперталантливый человек не сможет заработать трейдингом ни цента - в таком случае мы отправим его паковать вещи. Обманывать себя и притворяться трейдером бессмысленно, в такой ситуации проигрывают все. Впустую претендующий на роль трейдера проигрывает уже потому, что занимается не своим делом, а его фирма теряет время и деньги (впрочем, другие участники рынка хотели бы, чтобы такие неумехи оставались в деле, как-никак - это их стабильный заработок). Рынок требует от трейдеров неукоснительного следования всем правилам. Многим не по силам выживание в столь жестких условиях.

Все решения в частных трейдинговых фирмах принимаются трейдерами. В отличие от других компаний, здесь нет ни руководителей, ни партнеров, с которыми надо сверять все предпринимаемые шаги. Хорошо это или плохо, но успех целиком и полностью зависит от самого трейдера. Вы сами определяете степень вероятности подъема или спуска цены акции, равно как и объем задействованного капитала. Если ваши расчеты верны, то вы и компания выигрываете деньги. Как бы ни закончился трейд, его результаты появляются не только на вашем экране, но и на специальных мониторах, на которых отображаются результаты всего деска - нечто похожее на турнирную таблицу спортивного состязания. Проп-трейдеры не исполняют клиентские ордера, они не рассчитывают VWAP (Volume-Weighted Average Price - средневзвешенная по объему внутридневная цена акции). Проп-трейдеру так же непросто перебить значение средневзвешенной по объему цены, как Леброну (американский баскетболист, выступающий за команду Miami Heat) забросить за матч более 30 очков. Мы не выставляем заказы под диктовку портфельного менеджера или управляющего хедж-фондом. Это тип торговли «держите руку на пульсе» - вам решать, на каком рынке и с какими бумагами работать, каков будет объем трейда, точки входа и выхода. Ваше будущее зависит исключительно от вашей способности спекулятивно работать на рынке.

Если вы новичок в частной трейдинговой компании, будьте готовы к тому, что совсем скоро вам будет предоставлен торговый счет. Возможно, вас попросят сперва, закончить принятую в компании тренинговую программу и настроить горячие клавиши для быстрого выполнения команд рабочего компьютера, после чего вас пошлют в бой. Вы не будете мальчиком на побегушках, как это бывает со стажерами и практикантами, и вам не придется следить за исполнением заказов на азиатской сессии в 2 часа ночи. Хорошая программа обучения позволит составить представление о вашем потенциале трейдера, и именно ваши суждения вкупе с трейдинговыми талантами определят ваше будущее в этом бизнесе.

В хедж-фондах и крупных банках наиболее перспективные трейдеры по нескольку лет проводят на скамейке запасных в ожидании того, когда им предоставят возможность проявить свои способности в работе с реальным капиталом. В хедж-фонд вообще трудно попасть, не поработав предварительно в серьезном банке. В компании SMB Capital трейдеры уже на 26-ой день пребывания в компании получают в свое распоряжение реальный торговый капитал.

В отличие от прошлых лет, когда молодняк предпочитали проводить, через «испытание огнем», сегодня в лучших частных трейдинговых фирмах разработаны собственные, интенсивные программы обучения тренингу. Партнеры компаний инвестируют огромное количество капитала, времени и энергии в людей, проходящих у них подготовку. Если трейдер НС оправдает надежд, все деньги и усилия пойдут насмарку. Поэтому будущее частных трейдинговых компаний в огромной степени зависит от качества и эффективности программы обучения.

Привлекательными сторонами работы в частной трейдинговой фирме являются: практически неограниченные возможности заработка, отсутствие жесткой офисной политики и субъективных оценок годовой работы, на основании которых определяется размер премии и перспектива служебного повышения, никаких фраз типа — «Вам следует брать на себя больше ответственности». Каждый Божий день трейдеры выбирают акции для торговли, подсчитывают прибыль вплоть до центов и забирают домой причитающуюся им часть добычи. Увеличение процента от прибыли — единственное, о чем могут торговаться самые успешные трейдеры. Во многих компаниях партнеры приглашают наиболее талантливых молодых трейдеров присоединиться к ним подобно тому, как это случалось в старые добрые времена в инвестиционных банках на Уолл-стрит. Прозрачность политики фирмы, объективный учет всех результатов, и мгновенная связь с управляющими... где еще в мире корпораций можно встретить такое?

Хорошо, а теперь посмотрим на дело с другой стороны. Каждый день несет в себе новизну — никогда не знаешь, что может случиться завтра.

Перекладывание бумаг с место на место, попытки разнообразить рабочую рутину — это не для проп-трейдеров. В качестве примера, рассказ о том, как я провел Черную пятницу 2009-го года после дня Благодарения, в который, по идее, мне следовало расслабиться, посмотреть какой-нибудь экшн-фильм по телевизору и насладиться обильным обедом.

Я проснулся в 5:15 утра в Олбани, штат Нью-Йорк, и отправился на взятой в аренду машине на железнодорожную станцию. Там я должен был сесть на поезд, который довез бы меня до нью-йоркского пригорода, откуда на метро можно было добраться до моего офиса. Мне нужно было подготовиться к рабочему дню, переговорить с партнером и соучредителем Стивом Спенсером, пробежаться по графикам и выяснить, каким образом поведение зарубежных рынков может отразиться на самочувствии американских акций.

Несмотря на выходной, который мы устроили в SMB Capital, ночью нам со Стивом пришлось срочно связываться с нашими трейдерами из-за поступивших из Объединенных Арабских Эмиратов новостей: создалась угроза дефолта Дубая по многомиллиардному госдолгу (мы со Стивом не только деловые партнеры, но и друзья с шестилетнего возраста). Нам не удалось переговорить со всеми трейдерами, поэтому мы запустили в StockTwits — крупнейшую социальную сеть, объединяющую работающих в области финансов людей, - сообщение о том, что ни в коем случае не стоит пропускать эту пятничную сессию. Индексный биржевой фонд SPY открылся вниз, с огромным разрывом. Может, будет какой-нибудь отскок, а может, все провалится к чертям собачьим, но, как бы то ни было, нам предоставлялась великолепная возможность. Именно такие ситуации помогают выживать внутридневным трейдерам (впрочем, не всем, у нас есть один, выживающий благодаря бургер-кингу и конфетам). Не могу припомнить другой торговой сессии, в течение которой трейдеры имели бы столько возможностей для внутридневной торговли, как в Черную пятницу 2009-го года.

Трейдер не может знать, когда он войдет в рынок, и попадет в ситуацию, которая озолотит его. Таким днем могла стать Черная пятница 2009-го года. Я не мог позволить себе пропустить ее. Поэтому, пожертвовав выходным днем в кругу близких, я поднялся ни свет, ни заря и отправился на работу.

Сидя в вагоне поезда, я наблюдал по дрянному трехсотдолларовому ноутбуку за трансляцией на StockTwits утреннего совещания в моей компании. Беспроводная связь работала с перебоями, но, тем не менее, до меня доносился голос Стива, рассказывающего о плане действий на открытие сессии. В «старые добрые времена» о таком и помыслить нельзя было. Прекрасная работа Стива и всех тех, кто помог ему выявить все ключевые технические уровни, которые надо было отслеживать в момент открытия торгов. Покончив с техническим анализом, он перешел к самому главному. Стив преподнес идею о психологии рынка на сегодняшний день.

Новости, поступившие на рынок перед открытием, были, плохими. Вести из Дубая негативно подействовали на Азию, которая так и не смогла их переварить - налицо были все признаки серьезного отравления. Азиатские рынки обвалились, и следовало ожидать низкого открытия нашей сессии. Но Стив напомнил всем нам, что самым главным фактором в нашем деле является психология рынка. С тех пор, как 9 месяцев назад индексный фонд SPY торговался на уровне 70$, рынок отказывался принимать во внимание любую негативную информацию. В течение всего 2009-го года тактика - покупки на низах; приносила трейдерам стабильный доход. По мнению Стива, сумей индексный фонд SPY удержаться над уровнем 109.10$, это будет знаком того, что рынок проигнорирует и негативные новости из Дубай. Так и случилось.

Покидая здание манхэттенского бизнес-центра, в котором располагается наш офис, я думал: «Какая досада, что в эту пятницу рынок закрывается раньше обыкновенного. Неужели нельзя было продлить торги до понедельника?!» Ужасно хотелось торговать! Я чувствовал себя как Рэндольф и Мортимер Дьюк из классического фильма - «Trading Places» (Их поменяли местами), орущих посередине торговой площадки: «Включите обратно эти проклятые машины!» Разница была лишь в том, что я только что заработал деньги, а не получил маржин-колл на 394 миллиона долларов.

Однако если частные торговые компании выступают в роли собственных клиентов, где же тогда конкуренция? Поверьте, уж ее — хоть отбавляй. Ликвидности на рынке больше чем достаточно, и в каждом рабочем дне есть что-то от боксерского поединка, в котором частные трейдинговые фирмы бьются с хедж-фондами, крупными банками и разного рода автоматическими трейдинговыми программами.

Итак, кем являются эти люди? По большей части, они имеют за плечами спортивную карьеру в высших баскетбольных и бейсбольных дивизионах или дипломы факультетов математики в университетах Лиги плюща (Ivy League — объединение из 8 старейших привилегированных учебных заведений на северо-востоке США). Они чувствуют себя комфортно за столами конференц-холлов, им по душе изящные запонки их французских сорочек и мокасины от Gucci, в которых так приятно шевелить пальцами ног. Потягивая минералку из маленьких бутылочек, они наслаждаются открывающимся из окон видом на Центральный Парк (не буду скромничать — из окна моего офиса неплохо видна Статуя Свободы). В управлении многих из них гораздо большие суммы денег, нежели мы можем себе позволить, уже не говоря о качестве исследовательской информации, ментальном потенциале и опыте. Они работают на компании, названия которых на слуху даже у тех, кто далек от мира инвестиций. Суперзвезда НБА Коби Брайант для баскетбольных болельщиков просто Коби, а не менее достойный игрок Леброн Джеймз - Леброн. Подобным образом, люди, наблюдающие за событиями на Уолл-стрит могут распознать моих конкурентов по одному имени.

Добро пожаловать в мой мир. Добро пожаловать в высококонкурентный мир частного трейдинга. В отличие от крупного банка, финансируемого богатыми акционерами и имеющего низкую ставку суточного кредитования (overnight lending), или от хедж-фонда, за которым стоят мощные инвесторы, источником финансирования частной трейдинговой компании являются денежные средства нескольких партнеров, в нашем случае - Стива и мои. В большинстве случаев, по объему финансового капитала частные трейдинговые фирмы сильно уступают своим более известным уолл-стритовским конкурентам. Некоторые фирмы специализируются на торговле опционами или, скажем на арбитражной игре, некоторые задействуют долгосрочные торговые стратегии, мы в нашей компании концентрируемся на внутридневной торговле американскими акциями. Наши трейдинговые стратегии и деньги мы ставим против всей остальной Уолл-стрит.

Стив и я учим трейдеров идентификации важных внутридневных уровней и торговле от них. Нам важно удостовериться, что наши сотрудники фокусируют усилия на так называемых Акциях в Игре (Stocks In Play) - бумагах, по которым вышли новости, и мы просим их принимать торговые решения с учетом аспектов технического анализа, считывания информации с ленты и внутридневных фундаментальных данных о компании. Не сумей мы должным образом обучить их, финансовые убытки лично для нас могут оказаться чрезвычайно существенными. Ведь, в конце концов, речь идет о наших деньгах. Любая ошибка в процессе отбора кандидатов в трейдеры впоследствии обернется серьезными экономическими потерями. Если наша компания начнет испытывать недостаток средств, нам придется уходить из бизнеса. Никакое правительство не придет нам на помощь, впрочем, в глубине души я надеюсь на то, что мы слишком малы для неудачи..

Главная прелесть этой работы заключается в вызове — стать элитным исполнителем. Каждый день я стараюсь улучшить стандарт моей работы, делая все возможное для того, чтобы достичь лучшего понимания психологии трейдинга. За год активной работы на рынке трейдеры узнают о себе больше, нежели многие люди за всю взрослую жизнь. Вызов настолько интенсивен, что волей-неволей приходится изыскивать глубинные внутренние ресурсы, вытаскивать на поверхность все лучшее, что есть в людях. Иначе на рынке не выживешь. Претензия на становление в качестве элитного исполнителя приводит к тому, что усилие распространяется на все аспекты жизни, включая отношение с друзьями и близкими.

Было бы неверно полагать, что в частной трейдинговой компании царит культ поклонения успешному лидеру фирмы. В компартии SMB Capital не существует культа Майка Беллафиоре или Стива Спенсера, мы отнюдь не претендуем на всеведение. У нас нет ответов на все вопросы. Догадайтесь, откуда мне это известно?

От трейдеров, которых я обучал, и с которыми мне довелось поработать, я получил и узнал много больше, нежели передал им сам. На момент написания книги под моим крылом находится более 60 профессиональных трейдеров, и я ни на секунду не прекращаю поисков наших новых звезд. Фирмы существуют благодаря работающим в них талантливым трейдерам. Без трейдеров не было бы ни частных трейдинговых фирм, ни SMB Capital, ни этой книги.

В отличие от компаний, функционирующих в сфере традиционного бизнеса, вся недвижимость и оборудование которых включены в балансовую отчетность, активы уолл-стритовских компаний каждый вечер покидают офисы, выходя через дверь. Мы со Стивом часто шутим, что хотелось бы сделать компанию, в которой самыми плохими трейдерами

были бы мы с ним. Вот это была бы компания!

Культивирование атмосферы непрерывного обучения требует наличия не только звездных партнеров. В офисе должны находиться супертрейдеры, на которых будут равняться молодые трейдеры, к которым они во время совместного ужина или за кружкой пива в пабе, могут обратится с наболевшим вопросом. С точки зрения перспективы бизнеса присутствие в компании незаурядных личностей, мощных трейдеров

совершенно обязательно. Им приходится тащить за собой десятки молодых посредственных трейдеров до тех пор, пока новички не сумеют раскрыться и начать зарабатывать деньги.

Впрочем, не стоит перебарщивать с рассуждениями относительно корпоративной культуры и философии человеческого капитала. Давайте поговорим о людях, меня окружающих. Трейдеры, о которых идет речь в этой главе, чертовски хороши. Очень трудно найти в нашей отрасли кого-либо получше. В отличие от иных сфер бизнеса, в которых молодые таланты одеваются и ведут себя определенным образом, проп-трейдеры выглядят достаточно пестро и нестандартно. Уже только это помогало мне на протяжении всей моей карьеры сохранять свежесть восприятия.

Давайте поближе познакомимся с нашими персонажами. Все они -великолепные ребята. В нашу книгу включено множество забавных историй о них, которые помогут вам получить представление о том, что на самом деле происходит в офисе частной трейдинговой компании.

Это очень хорошие ребята.

Главный актив компании: ее трейдеры

В этой главе вы встретитесь с Франчайзом, Манимейкером, Доктором Импульсом, Джи-Мэном, Зет-Машем, Яппо-хиппи и Джей-Тома (в книге мы будем называть их не по именам, а по прозвищам - все великие трейдеры имеют прозвища). Все вместе они довольно полно представляют весь личностный спектр биржевой торговли. Эти люди отличаются друг от друга физически, этнически и обладают выдающимися способностями. Каждый из них является живым примером того, сколь важно оставаться конкурентоспособным, не терять концентрации, изо дня в день повышать уровень профессионализма, быстро усваивать информацию, сохранять стабильность результатов торговли, оставаться непоколебимым и не терять желания учиться новому, даже спустя годы, проведенные за рабочим терминалом. Они обладают свойствами, совершенно необходимыми для того, чтобы оставаться на волне успеха.

Франчайз: хорошие трейдеры конкурентоспособны

Весной 2007 года в конференц-зале одного из наших старых офисов я интервьюировал молодого выпускника университета University of Connecticut (моя альма-матер!), чье имя несло на себе такую же ярко выраженную этническую окраску, как и мое собственное, назовем его Франчайз. Почти мгновенно, вербовочная матрица SMB Capital в моем мозгу начала выдавать бешеные сигналы: Франчайз был редким экземпляром!

Парень занимался в колледже спортом. Плюс. У него уже имелся опыт трейдинга. Плюс. Плюс. Его крепкое рукопожатие как бы говорило: «Я нацелен и заточен на результат, но преисполнен покорности и смирения». Плюс, плюс, плюс.

После нескольких вопросов, вокруг Франчайза стала сгущаться аура будущего элитного исполнителя - он отдавал себе отчет в том, что ничего не добьется, если не будет выкладываться на сто процентов. Я не переставал думать про себя: «Чем я заслужил такую удачу? Я управляю еще неоперившейся частной трейдинговой фирмой, а этот парень хочет работать на меня».

Я часто шучу с одной из наших стажеров Кристен (Krysten, скоро она станет трейдером SMB Capital), что, несмотря на все мои симпатии к Франчайзу как к человеку, он не та личность, за которую можно болеть и переживать. Он не аутсайдер (Чуть позже мы познакомимся с Доктором Импульсом). Болеть следует не за Франчайзера, а за Доктора Импульса.

Отцу Франчайза пришлось соорудить специальную пристройку к нему, где хранились все его призы. Для других парней Франчайз — тип, из-за которого пришлось расстаться с девушкой, а для женщин — тот, кто точно разобьет вам сердце, но сделает это очень нежно.

Я ничего не упустил из его родословной? Его рост 190 см. В прошлом он пловец первого дивизиона, боровшийся за путевку на Олимпийские игры 2004-го года. Его дед - известный композитор, лауреат премий Emmy & Grammy, чей мюзикл до сих пор идет на Бродвее. Франчайз проводит каникулы вместе с семьей в их заграничном поместье.

Он симпатичен, умен, обладает хваткой прирожденного лидера, обаятелен и талантлив. Ребята вроде Франчайза всегда в состоянии заполучить девчонку, заработать тонну денег и добиться успеха во всех своих начинаниях. Проще говоря, если бы на Уолл-стрите существовало бы нечто ироде драфтового списка молодых трейдеров, и SMB Capital имела бы преимущественное право выбора, то я не колеблясь ни минугы, включил бы Франчайза в число стажеров нашей компании.

Минут через десять после начала разговора, мой внутренний голос возвопил: «Нужно сделать все для того, чтобы этот парень работал бы у нас!» Как станет ясно из Главы 3, обычно я срезаю всех кандидатов, но Франчайз оказался единственным из всех интервьюируемых, которого мне хотелось завербовать в наши ряды. Возможно, неожиданно вспыхнувшая симпатия объясняется тем, что он вышел из стен того же университета, что и я. Так или иначе, нам удалось договориться. Что за находка!

В нашем офисе нет никого, включая меня, Стива и Джи-Мэна (вы познакомитесь и с ним тоже), кто был бы таким же конкурентоспособным, как Франчайз. Никого. Более того, к нему даже близко никто не приближается. И вот почему.

Изо дня в день Франчайз выигрывал 1500-2000 долларов в период, когда почти всем остальным приходилось туго. У нас в офисе мы строго придерживаемся консервативного стиля трейдинга, а Франчайз был всего лишь начинающим трейдером. В один из тех дней, он как-то вызвался переговорить со мной.

Белла: «В чем дело?»

Франчайз: «Кажется, мне не по силам преодолеть этот барьер в 1500-2000 долларов. Не знаю, что и делать».

Казалось, ничего трагичного, однако его лицо выражало, чуть ли не физическое страдание. Язык тела, служащий выражением невербального средства коммуникации, говорил о глубокой неудовлетворенности тем, что, воспринималось, как недостаточно качественная работа. Его поведение свидетельствовало о решимости пойти на все, но добиться подъема на более высокую ступень трейдинга. Он напоминал собаку, которой только что перебили лапу, и она смотрит на вас с мольбой, надеясь, что вы сумеете облегчить ее страдания. Но работал он прекрасно!

Франчайза не очень заботит проблема первенства в торговом зале. При всем должном уважении к сидящим рядом с ним коллегам, они, по его мнению, не могли служить достойным ориентиром, и соотносить себя с ними не следовало. Он соревновался с рынком. Его целью было укротить этого мощного и опасного зверя. Возможно, в этом проявилась наивность новичка. Никто, ни один трейдер на свете не может быль больше рынка. Но наша беседа стала хорошим проявлением его тяги к совершенству.

Я предложил ему некую перспективу. В действительности, его рабочие показатели были очень неплохими, и я привел несколько доводов в пользу этого. Но затем я посоветовал Франчайзу сконцентрироваться на трех краткосрочных целях, что помогло бы ему улучшить качество трейдинга. Во-первых, ему не следовало так часто кидаться на рынок с копьем наперевес, во-вторых, надо было оптимизировать размер открываемых позиций, в-третьих, улучшить действия при открытии рынка. Мы могли просиживать целые дни в моем кабинете, беседуя о слабых сторонах его трейдинга, но такого рода разговоры ни к чему не привели бы. Теперь же он имел перед собой четко очерченные задачи, выполнение которых полностью зависело от него самого.

Теперь Франчайзу есть над чем поработать. Он должен сфокусировать усилия на новых целях, дорожка, ведущая к цели, разведана. Этот новый вызов был похож на подаренный маленькому ребенку новый велосипед - ему надо было поскорее убраться из кабинета, избавиться от моею добродушного подшучивания и приступить к работе.

Принцип подхода большинства трейдеров к торговле напоминает переиначенную клятву Гиппократа (для докторов - «Не навреди», а для трейдеров - «Не проиграйся»), но Франчайз валил сквозь джунгли рынка напролом, не обращал внимания на царапины и уколы колючек, размахивая огромным мачете, и уничтожал все подворачивающиеся под руку формы жизни. Парень видел лишь цель и шел к ней, как Индиана Джонс. Выигрыш денег был данностью. Достижение высокой степени мастерства - вопрос ближайшего будущего. Он продолжал работать, экспериментировать, исследовать и учиться.

Что было особенного в действиях Франчайза? Он постоянно вносил в свой трейдинговый журнал подробные записи о слабых сторонах торговли, над которыми ему следовало поработать. Вечером, по пути домой, он включал в лэптопе видео своих сделок. Он часто отводил меня в сторону и задавал четкие и конкретные вопросы касательно трейдинга, стараясь не тратить попусту ни секунды моего времени. После закрытия торгов он анализировал свои трейды. Ему хорошо удавалось обмениваться мнениями с трейдерами по поводу фундаментальной ситуации на фондовом рынке. Качество его трейдинга улучшалось медленно, но верно.

Каков результат? Низкосортные 1500 - 2000 долларов в день, скоро выросли до 3 - 4 тысяч.

Не совсем уверен относительно будущего Франчайза. Буду счастлив, если когда-то мы с ним станем партнерами. Однако, подозреваю, что в один прекрасный день он уйдет от нас в хедж-фонд (может быть, даже его собственный), чтобы иметь возможность торговать большими суммами денег. Если это именно то, чего он желает, я буду первым, кто скажет ему спасибо за совместную работу. Ну, а если ко времени, когда он будет готов, у меня у самого окажется достаточно денег, я с удовольствием дам ему возможность проявить себя в роли Джулиана Робертсона (основатель и владелец крупного хедж-фонда, один из титанов мира инвестиций). История Франчайза является хорошим примером того, как врожденный дух соперничества, будучи направленный в нужное русло, оказывается источником неизбывной силы и энергии, которая используется трейдером для нужд профессионального самосовершенствования.

Трейдеры спрашивают:

Почему я не могу сделать деньги на рынке?

«Летом 2008 года, когда Los Angeles angels в очередной раз разгромила New York Yankees, на мой электронный адрес пришло письмо от Джи-Мэна, опытного трейдера, которое помогло сгладить горечь от поражения любимой бейсбольной команды, поскольку содержало массу похвал в адрес моего последнего блога. В ответ, я попытался помочь ему советами по преодолению неудачной полосы, в которой он оказался.

Подчас и я, совсем как Джи-Мэн, ощущаю полнейшую невозможность выиграть деньги. Когда постоянно проигрываешь, в сознании закрадывается предательская мысль о том, что рынок слишком крут для тебя. Но хороший трейдер не должен принимать близко к сердцу неудачи и поддаваться панике. Мысленный настрой хорошего трейдера таков, что он всегда найдет выход из сложной ситуации.

Есть прекрасный фильм «Красный пояс» (Red Belt), снятый Дэвидом Мэметом. Главный герой Майк Терри, роль которого играет Чиветел Эджиофор, является инструктором бразильского джиу-джитсу. Фильм начинается с эпизода тренировки лучшего ученика: Против него применяется удушающий захват, от которого, кажется, освободиться невозможно. Майк поучает попавшего в трудную ситуацию новичка: Выход есть всегда. Нет ситуации, из которой нельзя было бы выбраться. Ты знаешь путь к спасению.

Всегда можно внести некие поправки в трейдинг, следствием которых станет улучшение результатов. Я постоянно просматриваю видео моих трейдов с целью анализа решений и выявления ошибок. Почти всегда мои проигрыши оказываются следствием неправильных действий. Идентифицируя ошибки, я продвигаюсь вперед, а о том, как далеко мне удалось продвинуться, становится ясно из результатов.

Улучшение результатов торговли невозможно, без анализа работы и устранения ошибок. Джи-Мэн успешно уносил деньги с рынка на протяжении последних пяти лет. Как вы думаете, многие ли трейдеры способны похвастаться подобными достижениями? Пятилетний срок успешного выживания на рынке - достаточное основание для того, чтобы считать Джи-Мэна не просто хорошим, а очень хорошим трейдером. Джи-Мэн, сядь, успокойся, идентифицируй свои ошибки, поработай над их устранением, и ты вновь начнешь зарабатывать деньги. Человек, обыгрывавший рынок в течение пяти лет, не может в мгновение ока растерять свои таланты и умение, такого не бывает. Тебе просто надо кое-что подправить в своей работе. Весь твой опыт и таланты остаются при тебе. Настало время вновь обрести боевую форму и стать конкурентоспособным.

Я часто и подолгу говорю с молодыми трейдерами о духе состязательности. Одними словами вроде, - «Я действительно хочу добиться лучших результатов, - состязательный дух не наработаешь». Трейдер становится конкурентоспособным, предпринимая конкретные действия, направленные на повышение прибыльности трейдинга. Джи-Мэн, ты проигрываешь деньги отнюдь не потому, что являешься бездарным неудачником. Результаты твоей пятилетней работы на рынке свидетельствуют совершенно о другом. Твоя проблема в том, что ты допускаешь субъективные ошибки. Текущие результаты трейдинга анализировать сложно, поскольку на них повлияли нетрадиционного рода ошибки. Тебе следует избегать повторения ошибок, после чего ты вновь начнешь зарабатывать. Составь список твоих лучших сделок и попробуй визуализировать, отчетливо представить себе успешные трейды. Затем соверши — Один хороший трейд, после чего - еще один, а потом — еще.

У всех хороших трейдеров бывали плохие периоды, когда в голову шли мрачные мысли о конце карьеры, о том, что им более не суждено заработать больше ни гроша, что рынок слишком сложен и крут для них. Мне не раз приходилось иметь дело с этими проблемами и отвечать на такого рода письма. Мы не буддистские монахи, поэтому время от времени в сознание проникают контрпродуктивные мысли. Разница между хорошим трейдером и плохим трейдером в том, что хороший всегда изыщет в себе внутренние ресурсы для продолжения движения. Хороший трейдер находит выход. Хороший трейдер посредством позитивной рефлексии напоминает себе о прошлых успехах, находит опору в позитивном прошлом опыте и концентрируется на трейдах, способных принести деньги. Хороший трейдер не сдается и продолжает борьбу за выживание.

Удачи тебе в трейдинге, Джи-Мэн!»

Давайте познакомимся с еще одним талантливым трейдером, отличительной чертой которого, является сверхприбыльная комбинация энтузиазма и подлинного таланта к трейдингу.

Манимейкер: сохраняй концентрацию

«Я не рассматриваю неудачу как возможный результат моей торговли», - заявил Манимейкер, когда я его интервьюировал. Честно говоря, эти слова не произвели на меня особенного впечатления, так как многие кандидаты во время первого интервью склонны к подобной браваде. В то же время, неизвестно почему, но сказанное Манимейкером врезалось в память. Недавно я спросил, помнит ли он об этом? Оказалось, что нет. Но он тут же добавил: «Трейдинг - именно то, чем мне хочется заниматься. Поэтому неудача исключена». Такие вот дела.

Ну, что же, многим из нас хотелось бы играть за New York Yankees, но не у всех это получилось бы. Было ли в желании Манимейкера добиться успеха нечто особенное, что позволило ему добиться успеха? Возможно, дело в силе и интенсивности желания. Многие заявляют о любви к трейдингу, но не готовы платить за нее. Доктор Бретт Стинбарджер в своем посвященном психологии трейдинга блоге пишет о том, что тем, кто питает интерес к трейдингу, часто недостает энергии, необходимой для достижения цели. А другие не могут похвастаться наличием таланта к трейдингу. Так в чем же секрет успеха Манимейкера?

Спросите Манимейкера, что увидит его друг, если решит провести с ним целый день в офисе, и услышите в ответ: «Он увидит, что я целый день не отхожу от моего компьютера. Я часами наблюдаю за экраном монитора в ожидании торговых сигналов, и мне никогда не бывает скучно».

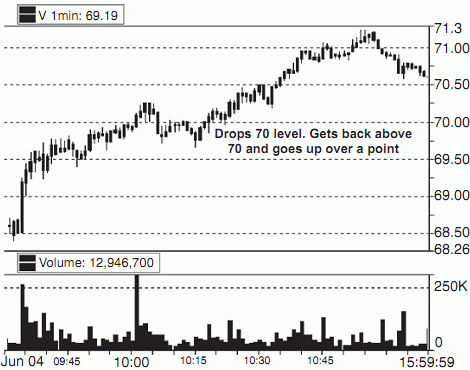

В августе 2009-го года, во время сезона отпусков, многие трейдеры убедили себя в невозможности работы на мертвом рынке, лишь один Манимейкер сидел в своем кресле как приклеенный. Тот месяц складывался для него фантастически удачно. За день до этого ему удалось увеличить торговый счет на 13 тысяч долларов. Ничего особенного на рынке не происходило. Через несколько минут ожидался выход данных по рынку недвижимости. Манимейкер наблюдал за ценовыми тиками биржевых индексных фондов FAS и FAZ. Сразу после выхода показателей, индексный биржевой фонд SPY подскочил вверх до важного уровня сопротивления равного 102$, и Манимейкер набрал существенную позицию по FAZ. FAZ поднялся на пункт и притормозил, затем еще на пункт, а потом немного откатил. Набравшись сил, он опять пошел вверх и переписал дневной максимум. За 15 минут Манимейкер сделал 5 тысяч долларов в день, когда многих трейдеров не было на рабочих местах, а те, кто сидел за компьютерами, разглядывали сайт конкурса Мисс Вселенная. Манимейкер же находился в торговом зале для того, чтобы торговать. Он был в полной боевой готовности. И сумел выжать из несложной ситуации максимум из возможного.

Как и Франчайз, Манимейкер в прошлом был спортсменом. Он профессионально занимался гольфом. Я часто подсмеиваюсь над тем, что, по мнению Манимейкера, стало одной из существенных причин его успеха на ниве трейдинга. Он объясняет это следующим образом: «Я привык часами бить по мячу в сорокаградусную жару, поэтому мне совсем нетрудно целый день сидеть перед компьютером, в помещении с работающим кондиционером». Очень мудро.

Однажды, во время беседы один на один, я одобрительно отозвался о его замечательной способности сохранять концентрацию. Он посмотрел на меня насмешливо и пояснил: «Белла, в этом нет ничего сложного. Я просто люблю торговать. Мне нетрудно сидеть за компьютером, так как я люблю трейдинг».

Не следует считать его способность сосредотачиваться на работе, неким даром природы. Он разработал это качество в бытность свою профессиональным спортсменом, часами нанося удары по мячу под палящим солнцем. В гольфе матч может длиться пять часов, в течение которых приходится концентрироваться на каждом отдельном мяче. Это известно и Манимейкеру, и мне.

Манимейкер начал выигрывать деньги с самого первого дня (благодаря чему и получил свое прозвище). После первого месяца работы на компанию SMB Capital ему был вручен чек - денежная премия. Всего лишь нескольким трейдерам из сотни, удавалось такое. Он выигрывал на всем, по всем секторам, акциями которых торговал. Вначале это были бумаги нефтяных компаний. После он занялся финансовым сектором, потом - индексными фондами. В конце концов, Манимейкер перешел на долгосрочные трейды. Парню удается буквально все. У него нюх на акции. Это можно назвать и талантом к трейдингу.

Манимейкер не желает стоять на месте, он продолжает совершенствовать свою игру. Поначалу его хороший день в долларовом исчислении был эквивалентен одной тысяче, потом трем, теперь уже речь идет о десяти тысячах за удачную торговую сессию, и останавливаться на достигнутом он не собирается. В 8 случаях из десяти Манимейкер закрывает день в плюс. В самый неудачный день, он не проигрывает более одной тысячи. Все неудачные полосы тщательно анализируются. Июнь 2009-го года сложился для него крайне неудачно, но уже в следующем месяце он сумел выправить положение, а август, в течение которого большинство уолл-стритовских трейдеров отдыхает, оказался просто блестящим.

Манимейкер обладает сверхъестественным чутьем на поток заказов. Не могу не отметить, что он считывает показания ленты значительно быстрее, нежели большинство других трейдеров. Когда талант сопутствует страсти, случается нечто необыкновенное. Манимейкер - необыкновенный трейдер.

На очереди - наиболее очаровательная личность из всех, когда-либо разгуливавших по офисным помещениям SMB Capital. Я имею в виду Доктора Импульса, за которого мы все болеем.

Доктор Импульс: впитывайте знания

Доктор Импульс был в числе наших первых стажеров. Затем он получил работу бухгалтера в одной из крупнейших бухгалтерских фирм США, но надолго там не остался. «Я решил, что это дело не для меня, и будет лучше, если я вернусь в SMB Capital. Атмосфера частной трейдинговой компании больше подходит для роста и обучения», -говорит он. Прелести корпоративной жизни не привлекали его так же, как и Джи-Мэна. Будто некий Ангел-Хранитель трейдинга озаботился нашей судьбой и послал нам подарок в лице Доктора Импульса.

Доктор Импульс - самый умный человек из всех, кого мне довелось обучать. Он выглядит молодо, что для его 24 лет совсем не мудрено. Одной из довольно забавных причуд его характера является способность говорить непрерывно. Франчайз не раз обещал «сломать его (экспрессивная идиома опущена) шею, если он не прекратит болтать без умолку». Доктор Импульс разговаривает непрерывно, не останавливаясь ни на секунду. Такого нельзя вынести ни от кого, разве что от Доктора Импульса. Почему? Потому что он Доктор Импульс.

Подобные люди известны всем нам. Выдающиеся, но отличающиеся чрезвычайной скромностью. Способные впитывать новую информацию вдвое быстрее, нежели вы. Человек, за которого мы все болеем - не вышедший ростом, рыжеволосый еврейский парень из Бруклина, никогда не закрывающий рот и не убирающий улыбку с лица.

Я получил электронное письмо от помощника продюсера фильма «Уолл-стрит 2» (Wall Street 2) режиссера Оливера Стоуна. Они искали торговую площадку для съемки нескольких сцен. Я предложил им на выбор несколько мест, одно из которых оказалось подходящим для них. Однако попроси они у меня совета касательно не торгового зала, а реального трейдера, Доктор Импульс оказался бы последним, кого бы я рекомендовал. Наверное, во всем Нью-Йорке трудно будет отыскать менее подходящий типаж трейдера.

Почему?

Потому что Доктор Импульс является антиподом Франчайза. Этот парень смахивает на вашего бухгалтера. В нем есть что-то от Поля Пфайфера из сериала «Чудесные годы» (Wonder Years). Никаких мышц, атлетичности и всего такого. Ему не пришлось учиться в заведениях Лиги Плюща, так как пришлось спасаться от аллергии в Колорадо (помните аллергию Поля Пфайфера?). Доктор Импульс не производит впечатления уравновешенного и сдержанного человека. Он не испытывает проблем в общении с девушками, однако его успех стоит отнести на счет абсолютной гениальности и, возможно, некой доли везения.

Каждая беседа воспринимается Доктором Импульсом как веселая вечерника, в которой он выступает в роли хозяина. Его мозг физически не в состоянии прекратить постоянный процесс обработки поступающей информации. Во время моих тренингов он мгновенно поглощает до последней капли всю изливаемую мной мудрость (при допущении того, что я в принципе способен на такое). По свидетельству самого Доктора Импульса, ему «...достаточно раз услышать, для того, чтобы запомнить навсегда. То же самое и с учебниками... пробегу один раз глазами по главе, и все становится ясно. Я никогда ничего не отмечаю в тексте и не делаю конспектов. Мне даже не нужно пересматривать прочитанное - одного раза вполне достаточно. Раз увиденное, остается в моем мозгу». Доктор Импульс - настоящая губка о двух ногах.

Эксперт в области психологии трейдинга и выдающийся автор доктор Стинбарджер, во время своей презентации в компании Kershner Trading Group заметил, что хороший трейдер соединяет в себе предельную степень добросовестности и готовность к принятию рисков. Трейдинг подразумевает, во-первых, идентификацию торговых возможностей с прекрасным соотношением риска к потенциалу прибыльности и, во-вторых, принятие на себя связанных с трейдом рисков. Доктор Импульс идеально подходит для этой комбинации.

Во время интервью я спрашиваю кандидатов, любят ли они посещать новые для них рестораны и путешествовать. Такие люди, как правило, склонны к принятию рисков. В 2009-м году Доктор Импульс провел свой трехнедельный отпуск в Японии, Гонконге и Китае. До того, как присоединиться к нам, он прожил месяц в Никарагуа, изучая испанский язык и культуру этой центральноамериканской страны. Он говорит: «Большинство моих бруклинских друзей либо эмигранты, либо дети эмигрировавших в США людей. Все они говорят по-английски с акцентом, и когда я бывал у них в гостях, я схватывал акцент хозяев и говорил так же, как и они. Находясь в Китае, я две недели говорил с китайским акцентом. Мне нравится схватывать и впитывать вещи, которые быстро становятся частью меня самого». Доктор Импульс не боится новых, перспективных акций, работа с которыми обогащает его новым опытом. Эта черта, как и страсть к путешествиям, вполне отвечает особенностям его натуры.

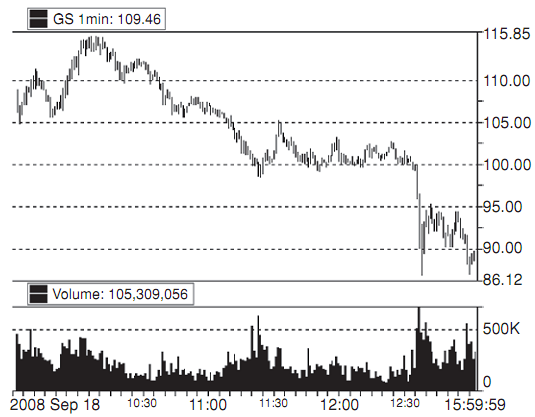

Доктор Импульс лучше всех молодых трейдеров торгует по импульсу. Для того чтобы быть импульсным трейдером, надо уметь принимать молниеносные решения. Осенью 2008 года он открыл крупную короткую позицию по акциям СБ, после чего перевернулся и купил. Спустя некоторое время, он решил опять продать их, поймав следующее движение вниз, и так далее. Выглядит Доктор Импульс не столь импозантно, как Франчайз, но руки у него самые проворные.

Ему неизвестно чувство страха. Осень 2008-го года была богата событиями, рынок предоставлял трейдерам массу возможностей, но надо иметь мужество для того, чтобы торговать акцией, которая проходит за день 70 пунктов. Такое не может не впечатлить! Доктор Импульс многим обязан своему таланту усваивать информацию. Он видит длинную позицию и покупает, видит короткую - бьет по лучшей цене и открывает шорт. Плохие, бесперспективные позиции безжалостно им ликвидируются. Доктор Импульс, молодой человек из Бруклина, облачается в мантию «трейдинговых дел мастера».

В один из своих наиболее удачных торговых дней, Доктор Импульс умудрился добиться свидания с красивой молодой леди, живущей в престижном районе Манхэттена. Вечером они отправились в бар. Сессия выдалась на славу, его счет вырос на 20 тысяч долларов. Как рассказывает Доктор Импульс, окончание дня получилось вообще сказочным: «Белла, это было фантастическое свидание!» Следующим утром я увидел его, спешащим к своему столу, на нем была одета та же рубашка, что и вчера, а лицо сияло. Эмоциональный подъем неплохо повлиял на трейдера: в этот день он увеличил личный рекорд дневной прибыли почти на 50 процентов.

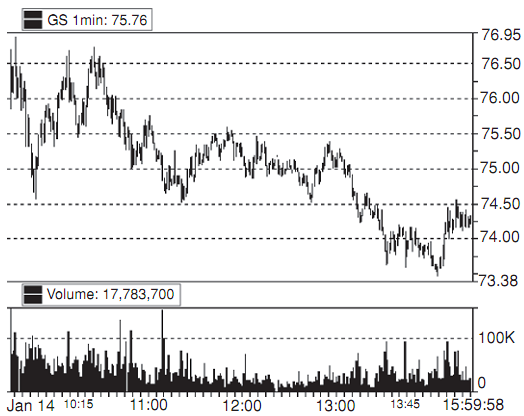

Самое смешное, что в тот день он, решив немного передохнуть, упустил легко читаемое движение по акциям Goldman Sachs. Доктор Импульс испытывает некоторые проблемы в плане физической выносливости. Уже к 11 утра он похож на стайера, которого поразило кислородное голодание. Бессонная ночь вконец подкосила его, парень торговал на последнем дыхании. Акции Goldman Sachs пробили важный внутридневной уровень поддержки на 100$ и скатились прямо до уровня 86$. Показатель прибыль/убыток нашего торгового зала взлетел вверх подобно космическому челноку, стартовавшему с авиабазы Эндрюс. Чем занимался в это время Доктор Импульс? Он отдыхал.

Было забавно видеть его счастливым. Что может быть лучше для партнера, нежели потенциальная звезда вроде Доктора Импульса, периодически разражающегося афоризмами вроде - «Позитивность — это искусство» или «Никогда не следует упускать из виду фундаментальные основы: выдержку, дисциплину, трудолюбие и подробный торговый план». Таким осенью 2008-го года был парень, в котором мало кто мог разглядеть будущую грозу Уолл-стрит.

Агрессивный стиль работы Доктора Импульса чреват осложнениями. Самозабвенный болтун склонен иногда вести торговлю, выходящую за рамки имеющихся средств. Самоограничение - одна из немногих добродетелей Уолл-стрит, которая пока еще чужда ему.

Тем не менее, я вложил в него деньги, и вот уже несколько лет, как он работает с нами. Если расчет не оправдается, в следующем римейке фильма «Уолл-стрит.» мы выставим его кандидатуру на роль бухгалтера Гекко.

Ну, а теперь в комнату входит наша мегазвезда, единственная в своем роде на миллион внутридневных трейдеров.

Джи-Мэн: путь от - «Я ухожу», до главного трейдера и партнера

«Если вы, открыв позицию, ощущаете внутренний комфорт, значит, размер позиции недостаточен».

Джи-Мэн, главный трейдер SMB Capital

Я помню нервозность и напряженную атмосферу. Это было довольно странно. Почему этот сидящий напротив Стива и меня молодой человек нервничает? Возможно, ему есть, что скрывать?

Джилберт Мендес с отличием окончил Колумбийский университет и получил диплом инженера. Этот молодой парень разработал черный ящик для торговли на валютном рынке. Теперь он хочет заняться внутридневной торговлей корпоративными ценными бумагами. По крайне мере, так он говорит.

Мы показали ему один конспект, одной из моих недавних лекций, которая произвела на него сильное впечатление. Он спросил, можно ли взять ее домой. К сожалению, мы не разрешаем выносить из офиса материалы подобного рода.

После его ухода мы со Стивом обменялись мнениями.

Стив: «Что ты думаешь об этом парне?»

Белла: «Он очень нервничал».

Стив: «Не так, чтобы очень».

Белла: «Зачем ему понадобилось задавать все эти вопросы?»

Стив: «Он ведь инженер. Они принимают решение после того,

как соберут всю максимально возможную информацию».

Белла: «Ах, вот в чем дело».

Стив: «Этот человек - лучший из всех, с кем нам приходилось беседовать».

Немного сильно сказано. Мы только что - пару месяцев назад начали наш бизнес, и он был всего лишь пятым по счету кандидатом на место в торговом зале (да и торговым залом это нельзя было назвать, скорее - «Бандой пяти», у нас работало только пять трейдеров). Впрочем, Стив известен своим чрезмерным оптимизмом. Я называю это его качество спенсермизмом.

Спенсермизм - никогда не умрет

После интервью с иностранцем - выпускником Fordham (частный католический университет в Нью-Йорке):

Стив: «Мы сделаем кучу денег на этом парне».

Белла: «Надеюсь».

Парень так никогда и не смог закрыть ни одной дневной сессии в плюс. Ни одной!

После запуска коммерческого инвестиционного продукта:

Стив: «Эти внутридневные торговые сигналы сделают нас миллионерами».

Белла: «Надеюсь».

Зa целый год мы заработали на них 500 долларов.

После интервью с Не-Оправдавишм-Высокие-Надежды (вы познакомитесь с ним позже):

Стив: «Этот парень самый лучший в классе».

Белла: «Надеюсь».

Его следовало выгнать еще до того, как он начал торговать.

Итак, мы были крайне спенсеристично настроены по отношению к молодому человеку с прической, как у персонажа мыльной оперы, который был явно умнее меня и хотел стать трейдером. Это был Джи-Mэн, наш будущий главный трейдер и партнер. На этот раз, спенсеристичный настрой себя оправдал.

Правда, поначалу Джи-Мэну пришлось туго. За полгода он не заработал ни цента. Уже начинало казаться, что результата от него не добьешься. В обмен на обнуление негативного баланса мы попросили его сделать наш первый сайт. С этой работой он справился блесгяще!

В своих внешних проявлениях Джи-Мэн был довольно темпераментным. Он стучал кулаками, стонал и сыпал проклятьями. Постепеннo он овладевал искусством торговли против тренда (fade-trade), для чего необходимо уметь считывать информацию с ленты. Своим стилем торговли Джи-Мэн напоминал меня, с той лишь разницей, что я работаю с более крупными интервалами времени. До прихода Доктора Импульса самым быстросхватывающим парнем у нас был именно Джи-Мэн. Он как попугай повторял все, сказанное мною об акции недели две назад. Это продолжается до сих пор и для меня это лучший комплимент.

Джи-Мэн был обучаемым. Чем-то он напоминал меня в молодости, только намного умнее (и он имел больше волос).

Через шесть месяцев работы в SMB Capital, поникший Джи-Мэн вошел в наш кабинет и объявил о решении уйти. Однако в наши планы расставание с ним не входило. Приведенные им доводы были отражены Стивом с легкостью Патрика Юинга (выдающийся американский баскетболист ямайского происхождения, игравший на позиции центрового) в его лучшие годы, проведенные в команде Джорджтаунского университета. Спенсер отверг все аргументы и четко сформулировал причины, по которым

Джи-Мэн должен остаться, а заодно и то, над чем ему следует поработать: научиться лучше, читать ленту и взять под контроль свои эмоции.

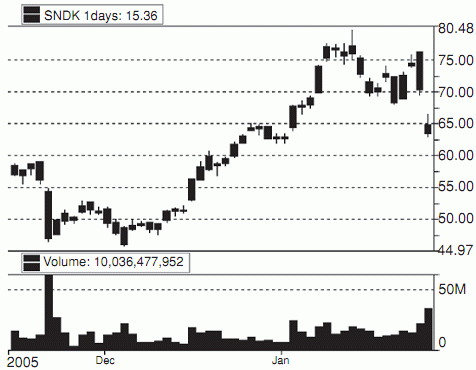

Джи-Мэну не оставалось ничего иного, как возвратиться на рабочее место и заняться тщательной проработкой показателей своего трейдинга. Мы перешли на новую торговую платформу, особенности функционирования которой, могли помочь Джи-Мэну полнее задействовать вновь обретенные навыки трейдинга. Он поймал удачу в самом начале ипотечного кризиса (subprime mortgage crisis). В конце концов, его дела пошли в гору. Причем, очень быстро. Тысяча в день, затем две тысячи, три тысячи. А потом, и еще больше.

Спросите Джи-Мэна о его первом годе в офисе, и услышите в ответ: «На начальном этапе цифры сами по себе значат немного, хотя очень трудно забыть о них и продолжать работать. Но, прогрессируя, вы постепенно достигаете стабильности». Аминь.

Джи-Мэн настойчиво пытался улучшить качесгво своего трейдинга. Надо было освоить технику долгосрочных трейдов. Были разработаны новые электронные таблицы для отслеживания этих сделок. Он разработал чоп-трекер SMB Capital (Chop Tracker - система отслеживания сделок) в виде статистической таблицы всех сделок, вышедших в плюс, или по которым были, как минимум отбиты комиссионные. Теперь в его волосах геля было меньше, а на банковском счету — больше денег. Джи-Мэн добился успеха.

В этом ему помог чоп-трекер. «Я начал сокращать число низкодоходных скальпов», — рассказывает он, — «и уделять больше внимания приносящим большую прибыль трейдам, постепенно увеличивая их объемы». Джи-Мэн анализирует данные чоп-трекера каждый раз, когда резко взлетает вверх его показатель прибыль/убытки, пытаясь понять, что нужно сделать для того, чтобы хорошие трейдм превратились в блестящие. В какой-то момент Джи-Мэн сообразил, что если ему не удается скальпировать некоторые акции компаний типа Mastercard, он может практиковать позиционную торговлю по ним. открываясь на ключевых внутридневных уровнях поддержки и сопротивления. Статистическая информация позволила ему понять, что ему не стоит заниматься скальпом по некоторым бумагам. Но Джи-Мэн нашел способ делать деньги и по этим неудобным для него акциям. Кроме того, статистика помогла определить секторы, с которыми у него не складывалось, а также неприбыльные формации. Теперь он может открывать позиции по любым секторам, поскольку ему удалось внести в работу коррективы, подсказанные торговой статистикой.

Не помню, когда мы назначили Джи-Мэна главным трейдером. Он пришел к нам через месяц после открытия компании. В один прекрасный день до нас дошло, что он является лучшим трейдером в торговом зале. Стив и я постепенно все глубже погружались в рутину ведения бизнеса (набор персонала, юридические вопросы, взаиморасчетные трейды), нам все труднее было фокусироваться на торговле. Поэтому нам требовался человек, который взял бы на себя управление торговым залом и должным образом управлял нашим капиталом. В плане администрирования наделение Джи-Мэна функциями главного трейдера остается нашим наиболее успешным и плодотворным решением.

Насколько хорош Джи-Мэн? Лишь однажды, на начальном этапе его пребывания в компании SMB Capital, нам пришлось вычитать из его зарплаты. Этот парень может придти раньше вас к финишу, даже если даст вам фору в полдистанции. Позвольте объяснить, что я имею в виду.

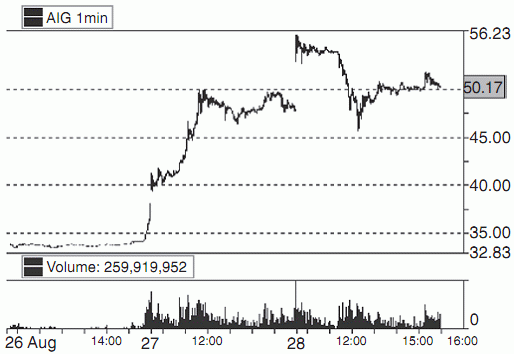

Будучи занят работой над программой тренинга, Джи-Мэн пропустил начало сессии, а заодно и 8-пунктовое движение вверх по акциям AIG. В 12:30 он получил SMS-сообщение от другого трейдера, из которого узнал о происходящем на рынке. Джи-Мэн тут же включил свою платформу и пустился вдогонку за лидерами дня. Через полчаса он зарабатывал тысячу долларов, еще через час - две тысячи, в три часа - три. К концу сессии его прибыль составляла четыре тысячи долларов. Лишь немного не хватило ему для того, чтобы стать первым в торговом зале и в этот день. Между прочим, после того, как парень включился в гонку, цена по акциям AIG изменилась всего на три пункта.

Джи-Мэн наслаждается жизнью точно так же, как и все остальные молодые трейдеры, чередующие упорный труд и чрезвычайно интенсивный отдых. В 16:01 в пятницу кофейная чашка Джи-Мэна вполне может быть заполнена светло-коричневой жидкостью с характерным запахом Джони Уокера. Всем известен список нью-йоркских баров, в которых вечерами можно встретить Джи-Мэна в компании симпатичных девушек. Этот неутомимый трейдер знаменит своими вояжами в Атлантик-Сити, где он любит проводить уик-энды, едва поспевая в офис к открытию торгов в понедельник. Рынок является идеальной точкой приложения его потрясающей ментальной активности, а Нью-Йорк со всем тем, что этот город в состоянии предложить молодому человеку — идеальная площадка для активного образа жизни.

Уверен, что Джи-Мэн не остановится, пока не станет одним из лучших трейдеров на Уолл-стрит. Велика вероятность его попадания в список наиболее успешных молодых трейдеров, возраст которых не превышает 30 лет. Недавно он приобрел партнерство в SMB Capital, пройдя путь от - «Я ухожу», до главного трейдера и партнера. Лучший день в истории нашей фирмы тот, в который этот человек переступил порог нашего офиса!

А теперь познакомимся с Джо ДиМаджо (американский бейсболист, один из самых выдающихся игроков за всю историю бейсбола.) трейдинга, наиболее последовательным и стойким внутридневным проп-трейдером на Уолл-стрит - Зет-Машем.

Зет-Маш: преврати дисциплину в преимущество

Когда Зет-Маш начинает говорить, мало, кто может понять его. Изъясняется он вроде на английском, но у парня такая каша во рту, что слушателям приходится напрягаться и переспрашивать его по несколько раз. Голос у Зет-Маша очень тихий, а говорит он очень быстро. Представьте себе бесшумный пневматический молоток, и вы получите представление о его способе коммуникации с миром.

Проблема с речью с лихвой компенсируется другими достоинствами Зет-Маша. Он самый стабильный трейдер нашей компании. Нельзя сказать, что он выигрывает больше всех, но зато отличается редким постоянством и стабильностью. Парень не проигрывал два года подряд! Возможно ли такое в принципе? Зет-Маш, в определенном смысле, является настоящим феноменом.

Он пришел к нам из другой фирмы, когда она начала терпеть убытки после запуска гибридного рынка на Нью-Йоркской фондовой бирже (The NYSE's Hybrid - введенная в строй в конце 2006-го года автоматическая система учета сделок, сократившая время исполнения рыночных заказов (market orders) с 10 секунд, максимум до 1 секунды). Его порекомендовал нам Рэй Холланд, один из менеджеров компании Avatar Securities, за что мы ему крайне благодарны. Дела Зет-Маша шли из рук вон плохо, он не зарабатывал много денег в своей старой компании, и во время собеседования вел себя скромно и непретенциозно.

Мы позитивно настроены по отношению к уже имеющим опыт работа в других компаниях трейдерам, которые переживают тяжелые времена и стремятся изменить ситуацию к лучшему. Если они принимают нашу философию ведения дела, проблем между нами не бывает. Во-первых, они в состоянии оценить то, чего никогда не поймет молодой трейдер: мы никогда не оставляем наших трейдеров наедине с рынком и с внутренними проблемами. Во-вторых, у них уже наработаны некие навыки торговли, которые следует задействовать с максимальной эффективностью. Поэтому период их обучения у нас достаточно кратковременен.

Зет-Маш не был в этом смысле исключением. Мы помогли ему с выбором Акций в Игре, мы окружили его трейдерами, которые делились с ним ценной информацией. Мы неустанно подчеркивали важность учета

статистической информации, помогающей определиться с оптимальными характеристиками по каждому трейду. Мы следили за тем, чтобы он постоянно присутствовал на наших утренних летучках. Тихий и непритязательный Зет-Маш аккуратно делал всю работу, и результат не заставил себя ждать: он начал выигрывать деньги.

Неопытные трейдеры часто уверены, в том, что на пути к успеху невозможно избежать потери значительных сумм денег, мол, пока не проиграешь, уму-разуму не научишься. Они считают, что проигрыш, скажем, 30 тысяч долларов научит их тому, как выиграть 30 тысяч. По-моему, это глупо. Хотя проигрыши в начале карьеры действительно могут послужить хорошим уроком, потеря больших сумм денег есть не что иное, как настоящая безответственность. Истина в том, что надо научиться выигрывать 100 тысяч для того, чтобы выиграть затем 200 тысяч. Трейдинг следует основывать на позитивных результатах.

Зет-Маша можно назвать наиболее стабильным трейдером, но подобное определение не отражает полноты картины. Зет-Маш напоминает мне Джо ДиМаджо - легендарного бейсболиста, которому принадлежит рекорд непрерывной серии результативных матчей, но и она длилась небесконечно, прервавшись на 57-ом матче. Сегодня, когда я пишу книгу, беспроигрышная серия Зет-Маша все еще продолжается, вот уже два года он не закрывал дня в минус - более пятисот торговых сессий подряд.

Зет-Маш разработал четкий набор правил для входа в рынок и следует им неукоснительно. Например, когда стремительно падают объемы предложения (offer), он всегда продает акцию при замедлении темпа роста. Эти его трейды столь эффективны, что мы зовем их Зет-Маш - трейдами. Сопутствующий им риск относительно невелик по сравнению с потенциалом прибыли. Он ни на минуту не прекращает рыскать по рынку, в поисках устраивающих его формаций.

Мне хорошо известно, что самая лучшая формация не может работать вечно, поэтому Джи-Мэн время от времени принуждает Зет-Маша вносить коррективы в стандартные торговые планы. Обнаружив перспективную акцию, длинную позицию по которой стоит подержать некоторое время, Джи-Мэн подталкивает Зет-Маша на вход в рынок. Трейдеры каждый день должны стремиться к выходу за пределы зоны комфорта, без чего прогресс невозможен. Вот почему Джи-Мэн постоянно предлагает Зет-Машу различные варианты действий, заставляя проявлять гибкость. Недавно ему удалось достаточно долго продержать длинную позицию по волатильной акции AIG и выиграть в результате три пункта. Еще год назад, он этого ни за что не сделал бы.

После закрытия сессии Зет-Маш остается у компьютера и просматривает записи своих сделок. Он постоянно прокручивает в голове все свои действия. Дисциплина является его сильной стороной. Он четко придерживается выигрышных формаций, постоянно стремясь к увеличению их ассортимента. Зет-Маш постоянен, подобно солнцу, каждое утро встающему над горизонтом. Приятно наблюдать за тем, как он день ото дня улучшает качество своей торговли. Дайте мне наполненный Зет-Машами торговый зал, и я покажу вам самую прибыльную трейдинговую компанию в мире.

Прогрессируйте на основе вашей позитивной базы

Профессиональные трейдеры, желают заработать как можно большее количество денег. 200 баксов в день — не цель для проп-трейдеров. Проп-трейдеры хотят много больше. Они редко когда испытывали неудачи в том, чем занимались до прихода на финансовые рынки. Возможно, им всю жизнь доводилось слышать от других слова о собственной исключительности. Многие мои трейдеры чрезвычайно умны. Им не интересна рутина, они не хотят жить жизнью обычных людей. Они ими и не являются. Однако, все это чревато определенными проблемами.

Итак, в голове этих амбициозных людей особой породы начинают копошиться особого рода мысли. Предательски изменчивая погода нью-йоркской зимы раздражает и провоцирует их сознание. Они начинают думать: «Я внутренне готов к тому, чтобы начать зарабатывать серьезные деньги Для этого мне надо хорошенько загрузиться по некоторым акциям. В новом Мерсе я буду выглядеть чертовски крутым. В конце концов, чем я хуже Доктора Импульса. И вообще, он когда-нибудь прекратит болтать без умолку? Я хочу быть Мужчиной!»

Несколько советов. Уровень вашей доходности с поправкой на риск (risk-adjusted return) намного важнее валового показателя прибыли и убытков. Не стоит пытаться выиграть пять тысяч долларов за день, рискуя пятью тысячами долларов. Этого не делают трейдеры с 10-летним опытом работы, так не должны торговать и те, кто пришел на рынок недавно. Новички нередко думают, что их способность проигрывать большие суммы в определенном смысле символизирует присущий им потенциал крупных выигрышей. Это абсолютно не так. Вы никогда не должны проигрывать больше половины суммы, равной вашей средней внутридневной прибыли. Например, если средний показатель прибыли за одну торговую сессию равняется двум тысячам долларов, лимит дневных убытков не должен превышать одной тысячи. Если вы позволяете себе проигрывать 5 тысяч за день, это совершенно не значит, что вы в силах выиграть за день те же самые 5 тысяч. Это значит лишь то, что вы можете проиграть за раз 5 тысяч долларов. Некоторые молодые трейдеры, не в состоянии понять этой простой истины.

Желаете зарабатывать в день 5 тысяч? - научитесь сначала выигрывать по 500 долларов (при лимите на потери, равном 250 долларам). Следующим шагом будет поднятие планки среднего дневного выигрыша до 750 долларов (лимит потерь - 375 долларов). Затем вы должны показать, что в состоянии делать в день в среднем по 1 тысяче (лимит потерь - 500), следующий этап - 1500 (лимит - 750), и так далее. Надеюсь, вы меня поняли. Однако, неизвестно по какой причине, трейдеры полагают, будто прыжок от 1 тысячи к 5 требует от них способности проигрывать 5 тысяч долларов за сессию. Повторяю еще раз: это совершенно неверно.

Начните выстраивать свою позитивную базу фундамента. В данном случае таким фундаментом являются стабильные выигрыши неких, пусть даже скромных, сумм денег. Переходу к более крупным цифрам прибыли, должен сопутствовать уход от пропорционально большего риска потерь. Если вы уже добились того, что можете выигрывать 2 тысячи в день, ограничивая убытки 1 тысячей, стоит какое-то время задержаться на этом уровне. Ведь сами по себе эти цифры довольно-таки неплохи. Продолжайте настраиваться на более высокий результат, но ни в коем случае не форсируйте события.

Один из наших лучших трейдеров делал в день 600 долларов. Мне было известно, что он думает о большем. И в один прекрасный день он решил действовать, но попытка оказалась преждевременной. Парень был не готов к рывку. В тот день его счет не вырос на 600 долларов, а сильно потерял в весе. На исправление ошибки ушло несколько недель.

На следующий день мы со Стивом обсудили провал нашего трейдера. Стив необычайно возбудился. Он спокоен как удав, но когда возбуждается, смотреть на него одно удовольствие. За всплеском эмоциональной активности Стива обычно следует наложение на других неких обязательств. Он заявил, что новые трейдеры, выигрывающие по 600 долларов в день, не могут позволить себе таких рисков по следующей причине: в отличие от Стива и меня, они не могут выиграть 5 тысяч долларов за торговую сессию. Их профессиональные навыки недостаточно разработаны для этого. Стив, спустив 5 тысяч, сумеет вернуть их менее чем за час. Трейдер-новичок не способен на такое. Тем, кто зарабатывает по 600 долларов в день, понадобятся долгие недели для того, чтобы нейтрализовать последствия одной крупной неудачи. Целью же игры под названием трейдинг, является зарабатывание денег, а не растрачивание попусту времени.

Поэтому, работу следует выстраивать на позитивной базе. Все трейдеры, о которых рассказывается в этой главе, добились успеха именно таким образом. Никогда не успокаивайтесь, подталкивайте себя к тому, чтобы становиться все лучшим трейдером. Однако не стоит форсировать события. Большие потери означают лишь то, что вы способны на крупный проигрыш, и ничего более.

Давайте познакомимся с человеком, который сумел вырасти в очень хорошего трейдера и все еще продолжает прогрессировать.

Яппо-хиппи: каждодневный прогресс

Было бы неправдой утверждать, что мне врезались в память первые полгода пребывания у нас Яппо-хиппи. Время от времени Стив, когда мы сидели с ним в вагоне метро на пути домой, сообщал о том, что показатели торговли Яппо-хиппи день ото дня улучшаются. Мы всегда поучали молодняк, что старт должен быть медленным, а прогресс каждодневным. В этом смысле Яппо-хиппи стал для нас показательным трейдером.

Ему я отдаю лавры — Самого Прогрессирующего Трейдера. С моей стороны — это наиболее сильный комплимент. В конечном итоге, именно в этом заключена суть трейдинга: в принятии философии постоянного, каждодневного повышения профессионального мастерства. Многие ли способны на осознание обязательности критического отношения к собственной персоне? Очень немногие. Большинству хотелось бы поскорее добраться до пункта назначения и наслаждаться плодами заслуженного отдыха. Яппо-хиппи не такой. По крайней мере, в отношении трейдинга.

Спросите Яппо-хиппи о том, как ему удается прогрессировать изо дня в день, и услышите в ответ гортанный говорок коренного ньюйоркца: «Все дело в концентрации на постоянстве, на самом главном и на том, чтобы делать правильные вещи... Конечно, важно и трудолюбие... Знаете, надо работать, работать и еще раз работать над всем, что хоть на чуть-чуть может улучшить мою игру». На вопрос, сколько времени требуется для полной реализации его потенциала, Яппо-хиппи отвечает: «Не думаю, что кому-либо по силам укротить рынок... Я имею в виду, что трейдер всегда может в чем-то улучшить свою работу, но никому никогда не удастся взять ситуацию под контроль и стать Господином рынка. В любом случае, я буду работать над собой. Наверное, эта работа продолжится всю мою карьеру, всю жизнь». Это менталитет спортсменов, попадающих в Залы славы, и Яппо-хиппи двигается в том же направлении.

Яппо-хиппи хранит подробные записи всех своих трейдов, в которых содержится информация о каждом трейде, начиная с самого первого дня работы на реальном счету. Он записывает свои трейды на пленку, и после окончания торговой сессии просматривает ее. По его мнению, «...в таком деле, как трейдинг, нельзя резать углы и пытаться идти напрямик». Он постоянно размышляет над оптимизацией торговли. Он изыскивает способы увеличения объемов по типам сделок, которые удаются ему лучше всего. Его цель - постоянное, безостановочное улучшение качества работы на рынке.

Являетесь ли вы приверженцем подобного рода философии трейдинга? Этот молодой человек регулярно зарабатывает серьезные деньги, закрывая в минус не более одного дня в месяц. Как я уже сказал, первые шесть месяцев мы не обращали на него особого внимания. Но он продолжал работать, расти, и сегодня Яппо-хиппи - один из лучших наших трейдеров. Имеет значение не то, сколь шустры вы на старте, а направление вашего движения.

В начале 2010-го года компания SMB Capital решила сместить акцент в сторону более длительных периодов держания купленных акций. Спросите у Яппо-хиппи. что заботит его сильнее всего в настоящий момент? Ответ будет следующим: «Я работаю над тем, чтобы увеличить объемы среднесрочных длинных позиций». Время от времени, знакомясь с динамикой показателей Яппо-хиппи, я замечаю очередной качественный скачок вперед. Не буду называть его лидером нашего торгового зала, но начальный период его карьеры протекал со скрипом. Яппо-хиппи удалось справиться со всеми трудностями.

Настал черед представить вам нашу симпатичную телезвезду, наиболее самоуверенного и представительного трейдера SMB Capital.

Джей-Тома: практика позитивного упорства